不動産投資の魅力の1つに税金対策があります。ワンルームマンション投資でも、一定の節税効果を期待できるケースがあります。しかし、節税だけを目的に物件を購入すると、マンション経営が失敗するリスクもあるため注意が必要です。

本記事では、ワンルームマンション投資における税金対策の仕組みや注意点、失敗事例などを紹介します。

目次

1.ワンルームマンション投資で節税できる4つの税金

ワンルームマンション投資を行うことで、所得税、住民税、相続税、贈与税の4つの税金において、節税効果が期待できる場合があります。まずは、それぞれの税金に対して、どのような節税の考え方があるのか確認しておきましょう。

| 税目 | 節税の考え方 |

|---|---|

| 所得税 | 初期費用や減価償却費などを経費に計上し、不動産所得の赤字分を給与所得など他の所得と損益通算することで、課税所得を減らし、所得税を抑える。 |

| 住民税 | 所得税と同様、損益通算により住民税の所得割額を減らし、住民税を抑える。 |

| 相続税 | 現金を不動産に換えることで、相続税評価額を圧縮し、相続税負担を軽減する。 |

| 贈与税 | 値上がり期待が大きい不動産を持っている場合、相続時精算課税制度を利用することで、贈与時のマンション価格が相続時にも適用され、相続税負担を軽減できる。 |

2.ワンルームマンション投資の節税の仕組み

ワンルームマンション投資で節税できる仕組みは、税目によって異なります。ここでは代表的な節税方法を紹介しますが、他にもさまざまな節税方法があるため、自身の状況に最も適した方法を選択するとよいでしょう。

2-1.所得税

所得税の節税は「損益通算」の仕組みを利用することで行います。不動産投資では、購入初年度に多額の初期費用がかかることから、初年度の不動産所得が赤字になるケースが一般的です。例えば、購入初年度に不動産所得が赤字になった場合、以下の計算例のように給与所得から赤字分を差し引くことができます。

給与所得500万円(所得控除後)、不動産所得200万円の赤字の場合

・給与所得のみの場合

給与所得500万円×税率20%-控除額42万7,500円=57万2,500円(所得税額)

・損益通算した場合

(給与所得500万円-不動産所得赤字分200万円)×税率10%-控除額9万7,500円=20万2,500円(所得税額)

57万2,500円-20万2,500円=37万円(節税額)

▽所得税税率表

| 課税される所得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000円から1,949,000円まで | 5% | 0円 |

| 1,950,000円から3,299,000円まで | 10% | 97,500円 |

| 3,300,000円から6,949,000円まで | 20% | 427,500円 |

| 6,950,000円から8,999,000円まで | 23% | 636,000円 |

| 9,000,000円から17,999,000円まで | 33% | 1,536,000円 |

| 18,000,000円から39,999,000円まで | 40% | 2,796,000円 |

| 40,000,000円以上 | 45% | 4,796,000円 |

不動産投資をやらなかった場合よりも37万円節税することができます。

節税対策に加えて、ワンルームマンション投資で認められる経費を漏れなく計上することも重要です。適切に経費を計上することで課税対象となる所得が減り、結果として節税につながります。

2-1-1.ワンルームマンション投資で認められる経費

毎年の確定申告で認められる経費には、以下のようなものがあります。これらの経費を計上して家賃収入から差し引きます(購入時の諸経費は除く)。

・損害保険料(火災保険・地震保険など)

・減価償却費

・修繕費

・ローンの利息(元金は経費にならない)

・管理委託料(不動産管理会社に管理を委託した場合)

・管理費と修繕積立金(管理組合へ支払う分)

・交通費

・通信費

・新聞図書費(不動産関連の業界紙・誌、書籍)

・接待交際費(打ち合わせのための喫茶代など)

・消耗品費

・税理士報酬(経理や確定申告代行を依頼した場合) など

関連記事:不動産投資の経費完全ガイド!初心者でもわかる計上ルールと節税対策

2-2.住民税

住民税も同様に、損益通算を行うことで節税効果が期待できます。計算の手順は以下のとおりです。

- 課税所得額に標準税率10%をかけて「税額控除前の所得割額」を計算します。

- 税額控除前の所得割額から税額控除(配当控除や寄附金控除など各種控除)を差し引いて、「税額控除後の所得割額」を計算します。

- 税額控除後の所得割額に均等割額、森林環境税を加算して、住民税の合計を計算します。均等割額は地方自治体によって異なります。

給与所得500万円(所得控除後)、不動産所得200万円の赤字の場合

※税額控除はないものとして計算

・給与所得のみの場合

給与所得500万円×10%=50万円

所得割額50万円+均等割額4,000円(東京都の場合)+森林環境税1,000円=50万5,000円

・損益通算した場合

給与所得300万円×10%=30万円

所得割額30万円+均等割額4,000円(東京都の場合)+森林環境税1,000円=30万5,000円

不動産投資をやらなかった場合よりも、20万円節税することができます。

2-3.相続税

遺産相続では、現金をそのまま相続すると、その全額が相続税の課税対象となります。しかし、賃貸目目的の区分マンションで相続させると、一般的に25%まで評価額が下がります。具体例を挙げると以下のようになります。

現金3,000万円をワンルームマンションに組み換えた場合

3,000万円×25%=750万円

現金で3,000万円相続する場合に比べて、2,250万円相続税評価額を減らすことができます。

2-4.贈与税

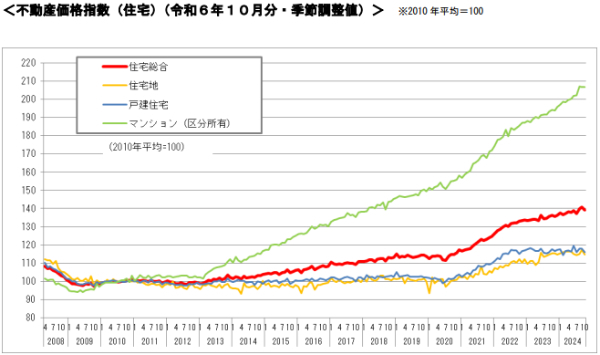

マンション(区分所有)の価格が2013年以降右肩上がりで上昇しています。資産価値が上がるのはけっこうなことですが、相続税も比例して多くなるのではと心配する人もいるでしょう。そこで利用したいのが、贈与税の「相続時精算課税制度」です。

文字どおり、贈与税を贈与したときに支払うのではなく、相続があったときに改めて贈与分を組み入れて相続税を課税するという制度です。2,500万円(特別控除)+110万円(基礎控除)まで非課税枠があるため、2,610万円までのワンルームマンションを贈与すれば贈与税は課税されません。

2,500万円で贈与した場合、相続時には改めて2,500万円の財産として相続財産に組み入れられますが、このときマンション価格が3,500万円に値上がりしていたとしても、贈与したときの2,500万円が適用されるため節税につながります。将来高い確率で値上がりが予想されるような物件を持っているのであれば利用したい制度です。

ただし、相続時に値下がりしていた場合はメリットがなくなる点は注意が必要です。

3.ワンルームマンション投資の節税効果は新築・中古で異なる

ワンルームマンション投資で得られる節税効果は、新築と中古で異なります。特に、マンション経営の利益を圧縮できる「減価償却」の取り扱いに違いがあります。ここでは、新築と中古それぞれの特徴と具体例を紹介します。

3-1.新築の場合

新築ワンルームマンション(RC造またはSRC造)の法定耐用年数は47年です。そのため、47年間にわたり減価償却費を計上することが可能です。ただし、土地部分の価格は減価償却の対象外です。

新築ワンルームマンション、建物価格2,350万円、法定耐用年数47年の場合

2,350万円÷47年=50万円

毎年50万円を減価償却費として利益から差し引くことができます(定額法の場合)。

3-2.中古の場合

中古ワンルームマンションでは、購入時点の経過年数によって減価償却期間が決まります。以下の計算式で償却期間を算出します。

中古ワンルームマンション、建物価格1,500万円、法定耐用年数47年、経過年数30年の場合

(47年-30年)+30年×20%=23年

1,500万円÷23年=65万2,174円

毎年約65万円を減価償却費として計上できます。

新築は長期間にわたって減価償却でき、中古は短期間で多くの減価償却費を計上できる特徴があります。

4.ワンルームマンション投資で節税するときの注意点

ワンルームマンション投資で節税を目指す場合、節税効果の持続性やリスクを理解したうえで取り組むことが重要です。以下のポイントに注意しましょう。

4-1.減価償却期間を過ぎると節税効果は薄れる

マンションの減価償却期間は、建物の構造と築年数により決まります。例えば、RC造の新築マンションであれば、法定耐用年数47年が適用され、長期間にわたり減価償却費を計上できます。

しかし、中古マンションの場合は、すでに経過した年数が差し引かれるため、償却期間は短くなります。例えば、築30年の中古マンションなら、先に紹介した計算式に基づき23年間で減価償却が終了します。減価償却期間を過ぎると、減価償却費を計上できなくなり、節税効果は薄れてしまいます。

4-2.空室期間が長引くと節税どころではなくなる

ワンルームマンション投資で節税を狙っても、空室期間が長引けば節税どころではなくなる可能性があります。空室が続けば家賃収入が途絶え、特にローンを組んでいる場合、預貯金を取り崩して返済を続ける必要が出てきます。

節税だけを目的とした投資は危険であり、安定した賃貸需要が見込めるエリアや物件を選ぶことが重要です。立地条件や周辺環境などを慎重に見極めることが、長期的な安定収益と節税効果につながります。

4-3.相続時にトラブルが発生することも

ワンルームマンションを活用した節税対策は、相続時にも有効ですが、注意が必要です。不動産は現金と異なり分割しにくいため、相続人同士で不公平感が生じ、トラブルの原因になることがあります。特に、現金相続と不動産相続のバランスが取れない場合、相続争いに発展するリスクがあります。

また、マンションを相続人の共有名義にすると、売却や運用には全員の同意が必要となり、運用面での制約が生じることもあります。

5.ワンルームマンション投資の節税失敗事例

ワンルームマンション投資を節税目的で行い、失敗した人たちの事例を見てみましょう。これらの事例に共通するのは、減価償却のメリットに惹かれて中古ワンルームマンションを購入した点です。

5-1.失敗事例:Aさんのケース

会社員のAさんは、不動産会社から「不動産投資の赤字は給与所得と損益通算できるため、会社員には有利です」と勧められ、中古ワンルームマンションを購入しました。

初年度は確かに、諸経費がかさんだことで赤字となり、損益通算によって所得税と住民税の節税に成功しました。しかし、2年目は諸経費が減ったことで経費負担が軽くなり、黒字化してしまいます。所得を減らすために購入したマンションが、逆に所得を増やす結果となってしまいました。さらに、中古物件のため空室も発生するようになり、Aさんは節税だけを目的に購入したことを後悔しました。

5-2.失敗事例:Bさんのケース

プログラマーのBさんは、投資として東京都中央区にある7,000万円(建物価格3,500万円)の高額中古ワンルームマンションを購入しました。中央区の好立地物件なら、売却するときもすぐに買い手が付くだろうという判断からです。築30年で減価償却期間が23年と短いため、新築の半分の期間で償却できると計算しました。

年間の減価償却費は建物価格3,500万円÷23年=約152万円です。購入諸費用や減価償却費で初年度は大幅な赤字となり、損益通算で節税に成功。2年目以降も減価償却費のおかげで少額の利益で済みました。

5年経過した頃、事業の資金繰りのために売却を決め、諸経費を差し引いて6,800万円が手元に残りました。買値を下回ったので税金もかからないだろうと安心したBさんでしたが、不動産会社から減価償却した約760万円を買値から差し引かなければならないと教えられ、結局多額の譲渡所得税を支払うことになりました。

5-3.失敗事例:Cさんのケース

会社役員のCさんは、年収2,000万円を超える高所得者であり、節税対策を検討していました。不動産会社に相談したところ、築古のワンルームマンションを複数購入することで、減価償却費を多く計上できると提案されました。減価償却を利用した損益通算を勧められたのです。

不動産会社は、「新築に比べて築古マンションは法定耐用年数の残存期間が短いため、1年あたりの減価償却費を大きく計上できる」と説明しました。Cさんはこのセールストークを鵜呑みにして、3室を購入。確かに、減価償却費は多額に計上できました。しかし、購入した物件が中古ばかりだったため、空室が増加し、結果的に家賃収入が減少してしまいました。空室期間中、Cさんは預貯金を取り崩してローンを返済しなければなりませんでした。

その後、新築ワンルームマンションに特化して投資を行っている友人にこの件を話したところ、「中古物件ばかり3戸はリスクが高い。新築物件もポートフォリオに組み入れ、入居率を安定させるべきだった」と指摘されてしまいました。

6.ワンルームマンション投資の節税メリットを受けやすい人

以下のような人は、ワンルームマンション投資で節税メリットを受けやすいため、検討してみる価値があります。

6-1.課税所得が900万円以上の人

▽所得税と法人税の税率比較

| 所得税率 | 法人税率(普通法人の場合) | ||||

|---|---|---|---|---|---|

| 課税される所得金額 | 税率 | 課税される所得金額 | 税率 | ||

| 1,000円から1,949,000円まで | 5% | 資本金1億円以下の法人など | 年800万円以下の部分 | 下記以外の法人 | 15% |

| 1,950,000円から3,299,000円まで | 10% | 適用除外事業者 | 19% | ||

| 3,300,000円から6,949,000円まで | 20% | ||||

| 6,950,000円から8,999,000円まで | 23% | 年800万円超の部分 | 23.20% | ||

| 9,000,000円から17,999,000円まで | 33% | 上記以外の普通法人 | 23.20% | ||

| 18,000,000円から39,999,000円まで | 40% | ||||

| 40,000,000円以上 | 45% | ||||

課税所得が900万円以上の人は、ワンルームマンション投資による節税効果を受けやすいといえます。課税所得が900万円を超えると、所得税の税率は一気に33%へと上昇し、さらに累進課税制度により、最高で45%まで引き上げられる可能性があります。このような高所得者層にとって、ワンルームマンション投資は、減価償却費や各種経費を活用して課税所得を圧縮できる有効な手段となります。

また、所得が高くなるほど、事業を法人化することによる節税効果も大きくなります。法人税は一般的に一律23.2%のため、課税所得900万円超で33%の所得税が適用される場合、約10%の税率引き下げが可能です。ただし、法人化には設立費用や運用コストがかかるため、個人事業主の場合と比較し、慎重にシミュレーションする必要があります。

6-2.相続税や贈与税を減らしたい人

相続税や贈与税の負担を軽減したいと考えている人にとっても、ワンルームマンション投資は有効な手段となります。不動産を相続・贈与する場合、現金よりも評価額が低く算出されるケースが多く、その結果、相続税や贈与税の負担を抑えられる可能性があります。

特にワンルームマンションは、専有面積が小さいため、土地の持分割合も少なくなり、その結果、相続や贈与時の評価額を抑えることができます。これにより、現金をそのまま相続・贈与するよりも課税対象額が少なくなり、節税効果が期待できます。

7.ワンルームマンション投資では節税よりも収益性が大切

ワンルームマンション投資は、本来、収益を得ることを目的とした投資です。確かに、節税効果が期待できる場合もありますが、節税だけを目的に物件を選ぶと失敗のリスクが高まります。ワンルームマンションを選ぶ際には、収益性を重視することが成功への鍵です。特に、以下の2つのポイントを押さえることが重要です。

7-1.新築物件を選ぶ

新築と中古で迷った場合は、新築を選ぶことをおすすめします。マンション経営では、入居者がいなければ家賃収入は得られません。したがって、入居者が付きやすい物件を選ぶことが最も重要なポイントです。

新築マンションは希少性が高く、新築物件に特化して探している入居希望者も存在します。そのため、競合が多い中古物件よりも入居者が付きやすく、安定した家賃収入が見込めます。また、新築物件は建物や設備が新しいため、入居者からの評価も高くなりやすく、空室リスクを抑えることができます。

7-2.都心部の物件を選ぶ

ワンルームマンションの主な入居者は、単身会社員や学生です。このような人たちは通勤・通学の利便性を重視する傾向が強いため、駅近物件の需要が高くなります。特に、「東京23区内・駅徒歩10分以内」は、安定した入居需要が見込めるエリアです。

また、東京以外でも、神奈川県なら横浜市、愛知県なら名古屋市などの都心部にある駅徒歩10分以内の物件は、高い入居率が期待できます。

8.ワンルームマンション投資は収益を上げ、結果的に節税になるのがベスト

ワンルームマンション投資で節税を目指す場合でも、最も重要なのは「収益性の高い物件を選ぶこと」です。節税効果の有無に関わらず、収益性を重視した物件選びが、長期的な成功への近道となります。収益性の高い物件を複数所有し、事業が拡大して課税所得が900万円を超えた場合には、法人化を検討することで、より効果的な節税につながります。このように、事業の発展とともに自然と節税効果を得られる形を目指すことが理想的です。

まずは、ワンルームマンション投資に強い不動産会社へ相談し、収益性と節税効果の両立を目指せる物件選びを始めてみましょう。専門家の的確なアドバイスを活用することで、失敗リスクを抑えた堅実な投資が期待できます。

※記事中で紹介した節税方法は一例であり、結果を保証するものではありません。参考程度にお考えください。

>>【無料eBook】30代で知りたかった「お金」の極意 後悔しない8つのポイント

【オススメ記事】

・働けば働くほど年金が減額!?在職老齢年金制度について

・ウソ?ホント?生命保険に節税効果はあるのか

・給与所得者が確定申告で還付を受けられる4つの控除を解説

・青色申告特別控除が変わる?65万円の控除を受けるためには?

・相続税・贈与税・所得税。保険は名義でどう変わるのか?