一定規模の資産を所有する親が高齢になり、自分は相続税の申告や納税をする必要はあるのか気になる方もいるのではないでしょうか。その背景には「相続税を納税する=高い税金を納める」といったイメージがあるからだと思います。

そこで当記事では、相続税の仕組みといくらから課税対象になるのかを解説します。さらに現金以外の財産を相続する場合の方法や、「課税対象か否か」の微妙なラインにあるケースの節税ノウハウについても解説します。

相続税はいくらから納税義務があるのか

最初に、「相続税はいくらから納税義務があるのか」という基本的な部分から確認していきましょう。相続税の基礎知識と併せて解説します。

相続税の基礎知識

相続税は、課税対象になるだけの財産を持っている人(被相続人といいます)が亡くなり、その財産を相続人に相続する際に発生する税金です。

「相続税は高い」とのイメージをお持ちの方は多いと思いますが、気になる税率を見てみましょう。

| 法定相続分に応ずる取得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000万円以下 | 10% | - |

| 3,000万円以下 | 15% | 50万円 |

| 5,000万円以下 | 20% | 200万円 |

| 1億円以下 | 30% | 700万円 |

| 2億円以下 | 40% | 1,700万円 |

| 3億円以下 | 45% | 2,700万円 |

| 6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

(出典:国税庁 相続税の税率)

かなり少数派にはなりますが、相続財産が6億円を超えると半分以上が税金として徴収されることになるので、ここクラスになると「相続税は高い」というイメージにも説得力があります。

この一覧表を見ると相続額が1,000万円以下の人であっても10%の相続税が発生するようにも見えますが、相続税には基礎控除があります。

基礎控除については次項で解説しますが、こちらの一覧表にある金額は「基礎控除を超えた分」であるとご理解ください。

相続税はいくらから?

相続税の基礎控除とは、相続財産から差し引くことができる分です。その基礎控除を差し引くと相続財産がゼロもしくはそれ以下になる場合は、そもそも相続税の申告義務がありません。

相続税の基礎控除は、3,000万円と法定相続人1人あたり600万円です。つまり、相続人が1人しかいない場合(親が亡くなり、子が1人の場合など)は、3,000万円と1人分の600万円を足して3,600万円となります。

3,000万円+600万円×法定相続人の数

最も相続人が少ないケースだと、「相続税は3,600万円から」と覚えておくと1つの目安になります。相続財産がこの基礎控除に満たない場合は相続税の納税義務がなく申告も不要です。

相続税の基礎控除を計算する方法

例えば、両親と子が2人の4人家族で財産を所有している父親が亡くなったとします。

この場合、3,000万円と600万円×3が基礎控除額になるので、相続税の課税対象になるのは財産が4,800万円以上ある場合のみ、となります。

3,000万円+600万円×3=4,800万円

もしこの人に5,300万円の財産があったとしたら、そこから4,800万円を差し引くことができるため500万円分が相続税の課税対象となります。

先ほどの一覧表では「1,000万円以下」の税率が10%なので、500万円の10%で相続税額は50万円という具合に計算が可能です。

相続財産を少なくすれば相続税も少なくなる

先ほどの相続税率一覧表をご覧になってお気づきかと思いますが、相続税には財産規模が大きくなるほど税率が高くなる累進性があります。

1つ上のカテゴリーになると税率が高くなるので、相続税が発生する場合は、いかに税率が低いカテゴリーに入れるようにするかが節税の基本となります。

基礎控除額を下回ることができれば、相続税をゼロにすることができ節税効果は大きくなります。そこで、本項では「相続財産を少なくする」ための考え方について解説します。

現金資産は最も課税評価が高い

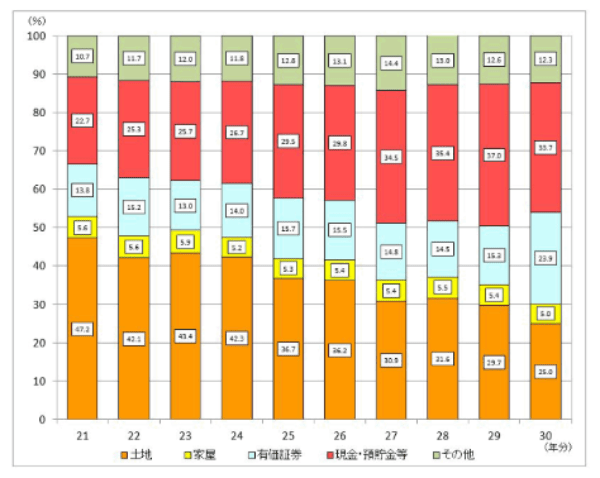

相続財産には、さまざまな形があります。現金だけとは限らず、不動産や有価証券(株など)が相続される場合も多々あります。こちらは、国税庁が発表している相続財産の構成比推移です。

ご覧のように、相続財産のうち現金が占めている割合はそれほど高くはなく、20%~30%前後です。土地や家屋、有価証券など、現金以外の相続財産を合わせると常に50%以上であることがわかります。

相続税は財産がどのような形の資産かによって課税対象額の計算方法が異なる仕組みになっています。現金資産は評価額が高いため、現金資産の比率が高いと相続税も高くなりやすくなるのです。

不動産は現金よりも評価額が低い

相続財産の内訳で多くを占めている不動産は、現金よりも相続財産としての評価が低くなります。その理由は流動性です。

現金はすぐにでも支払ったり移転することができますが、不動産はすぐに売却したり移転するわけにはいきません。しかも賃貸物件として使用している不動産だと借主の権利もあります。こうした理由により、相続財産としての評価は現金よりも低くなります。

あくまでも目安ですが、宅地は時価に対して80%程度、家屋については時価の40~60%程度で評価されます。これは相続税を申告する側から見ると「宅地は20%引き、家屋は20%~40%引き」となります。

そして貸地や貸家といったように借主がいる不動産の場合は、借地権割合や借家権割合が適用され、さらに評価が減額されるため、実際の不動産価値よりも低く評価されます。

このように「不動産だと相続財産の評価が低くなる」というのは、節税の観点からとても重要なことなので、しっかり押さえておいてください。

特別控除も活用しよう

相続税には特別控除があります。これを活用することで相続財産の評価を大幅に減額したり、基礎控除未満にすることで相続税の課税対象から外れる可能性もあります。

【小規模宅地等の特例】

不動産を相続する場合、適用できるかチェックしたいのが「小規模宅地等の特例」です。この特例を使うと相続される土地の評価額を大幅に減額することができます。減額できる土地と、減額幅は以下のとおりです。

・特定居住用宅地(住宅に使用していた土地)

被相続人の配偶者や同居人(子など)が相続する場合、330平方メートルを上限に80%の減額が適用されます。

・特定事業用宅地(事業に使用していた土地)

被相続人が個人事業を営んでいた土地を相続する場合についても、400平方メートルを上限に80%の減額が適用されます。個人商店や個人経営の町工場などの土地を相続する場合などが該当します。

・貸付事業用宅地(貸していた土地)

被相続人がアパートや駐車場経営などをしていた土地についても200平方メートルを上限に50%の減額を受けられます。

| 要件 | 限度面積 | 減額される割合 |

|---|---|---|

| 特定居住用宅地 | 330㎡ | 80% |

| 特定事業用宅地 | 400㎡ | 80% |

| 貸付事業用宅地 | 200㎡ | 50% |

(参照:国税庁 相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例))

【相続税の配偶者控除】

被相続人の配偶者が相続をする場合、つまり夫婦間の相続には配偶者控除があります。こちらは基礎控除とは別に、配偶者にのみ適用される控除で、金額は1億6,000円とかなり大きな控除枠です。

配偶者は被相続人の財産形成に貢献していると考えられることや、配偶者も同世代であることが多いため短期間に相続税の課税が2回連続することを避けることなどが控除の目的です。

借金がある場合はしっかり控除しよう

被相続人に借金があった場合、それはマイナスの遺産なので相続財産から差し引くことができます。

あまりにも借金額が大きく、相続人にとってマイナスになるのであれば相続放棄をすることもできますが、差し引きをしてプラスになるのであれば借金ともども相続をするケースもあります。

この場合は、相続財産から借金のうち要返済額(残債)を差し引いて評価します。借金にも相続財産を減じる効果があるので、被相続人に借金の残債がないかチェックしておきましょう。

【おすすめ記事】

土地は資産か?持っているだけでは負債になる理由と資産にするたった1つの方法

自分は相続税の対象になるかを判断する方法

相続税がいくらから課税対象になるのかを理解したうえで、次に気になるのは「自分は相続税を支払う対象なのか」という点になるかと思います。本項では、ご自身が相続税の対象になるかどうかを判断する方法を解説します。

相続財産の総額を明らかにする

相続税の課税有無を調べるには、まず相続が見込まれる財産の総額を知ることから始めましょう。以下を目安にし、被相続人になる人の財産が合計どれくらいになるのかをざっくりと計算してみてください。

| 財産内訳 | 目安となる評価額 |

|---|---|

| 現金 | 解約したら支払われる金額。ほとんどの場合、預金残高と同じになる |

| 宅地 | 時価の80% |

| 家屋(建物) | 時価の40%〜60%程度 |

| 有価証券 | 上場株式や公社債、投資信託などはいずれも課税時期の最終価格で評価 |

| 宝石や貴金属類 | 相続時点での時価 |

これら以外にもさまざまな財産があると思いますが、おおむね売却手取り額が評価額になると考えておいて問題ないでしょう。

法定相続人の人数を確定する

基礎控除額を確定させるために、法定相続人を確定します。法定相続人には、3つの順位があります。以下のようにカテゴリー分けされており、それぞれ上の順位に該当する人がいなければ次の順位に進みます。

優先順位の高いカテゴリーに相続人がいる場合は、下の順位の人は相続人とはなりません。

| 順位 | 相続人の定義 |

|---|---|

| 第1順位 | 被相続人の子(相続人の子が死亡している場合は、その子どもや孫が相続人となる) |

| 第2順位 | 被相続人の父母、祖父母など(直系尊属という。父母・祖父母がいるときはより近い世代である父母が優先される) |

| 第3順位 | 被相続人の兄弟姉妹(兄弟姉妹が死亡している場合は、その子どもが相続人となる) |

(参照:国税庁 相続人の範囲と法定相続分)

なお、配偶者がいる場合はこの順位とは無関係に配偶者も法定相続人になります。この場合の配偶者とは戸籍上の配偶者であり、内縁関係の人は含まれません。

この方法で法定相続人を確定し、「3,000万円+法定相続人×600万円」の計算式で基礎控除額を算出してみてください。

各種控除や特例を適用する

基礎控除以外にも使える控除や特例があるのであれば、それらを適用してみます。

相続財産に不動産が含まれているのであれば、不動産の評価減を行ったうえで小規模宅地等の特例を検討します。配偶者がいる場合は、1億6,000万円まで使える配偶者控除を適用してみてください。

最終的に基礎控除額を下回っていれば相続税はゼロ

上記までの計算をしたうえで、下の計算式にあてはめてみてください。

この課税対象額が基礎控除を下回っていたら、今回の相続では相続税がゼロになると考えられます。

そうではなく基礎控除を上回っている場合は、その上回っている分が相続税の課税対象となるので、その金額に上記の相続税率をあてはめてみてください。

注意したいのは、計算の結果相続税がゼロになったとしても、特別控除や特例などによって相続税ゼロとなっているのであれば、それを申告する必要があります。申告の必要がないのは、何も特例などを使わずに基礎控除を下回っている場合だけです。

相続税についての注意点

相続税がいくらから課税されるのか、自分は課税対象なのかを判断していただいたうえで、ここでは相続税についての注意点を2つお伝えしたいと思います。

「自分は関係ない」はリスクが高い

2015年(平成27年)の1月1日に改正された相続税法が施行されたことで、相続税の基礎控除額が引き下げられ、課税対象となる人が一気に増えました。こちらは、国税庁が発表している「令和元年分 相続税の申告事績の概要」による被相続人数の推移です。

被相続人数全体は同じペースで増えているのに対して、課税対象被相続人数だけが基礎控除額が引き下げられた2015年(平成27年)に倍近く増えているのがわかります。

「自分は関係ない」と思っていた人が実は課税対象になってしまっている可能性があるのです。

例えば、現金や有価証券などの財産が特に多いわけではなくても、自宅として所有している不動産の価値が想像以上に高くなっていることで、課税対象になってしまうといったケースが大都市圏などでは見られます。

二次相続は税額が高くなりやすい

夫婦のうち夫が亡くなり、妻を含む相続人が相続をしたが(一次相続)、次に配偶者である妻が亡くなって子などが相続をすることを二次相続といいます。

二次相続は親の財産が全て引き継がれることになり、相続税が高くなりやすいので注意が必要です。

その理由としては、一次相続と比べて配偶者がいないことから少なくとも1人分は基礎控除額が減り、配偶者控除も使えません。

また、小規模宅地等の特例は被相続人と相続人が同じ家に住んでいる必要があるため、夫婦だけで住んでいて子が独立をして別の家に住んでいるような場合は適用できません。

配偶者控除と小規模宅地等の特例はいずれも控除額が大きいので、どちらも使えないとなると必然的に相続財産の評価額が高くなり、それが税額を押し上げる可能性があります。

マンション経営は相続税の節税になる

不動産は相続財産の評価額が低くなること、その不動産が賃貸物件として貸し出されているのであれば、さらに評価額を低くできることを解説しました。続いては、その仕組みを利用したマンション経営の節税について解説します。

不動産の評価減を利用する

不動産の評価減というのは、既存の不動産だけに適用されるものではありません。被相続人が投資目的で購入し、賃貸経営をしていた不動産にも適用されます。

第2章で触れていますが、現金で保有しているよりも不動産のほうが評価減になりますし、賃貸経営をしている場合はそこからさらに評価減となります。すなわち、「マンション経営をすることで、相続税対策にもなる」ということです。

先に相続税には累進性があることを述べました。これは逆に考えると課税評価額を低くすることによって税率の低いカテゴリーにあてはめれば、相続税の税率を低く抑えることができるということになります。

マンション経営は借地権割合と借家権割合でさらに有利に

マンション経営では所有物件を入居者に貸しているため、相続財産の評価では借地権割合と借家権割合を差し引くことができます。

マンション経営では土地と建物を貸していることから、相続財産の評価では土地と建物それぞれの価値を評価します。

借地権割合は30%から90%となっており、これは国税庁の「財産評価基準書路線価図・評価倍率表」で調べることができます。

この借地権割合は、土地の評価額から借地権割合を差し引くことが可能です。そして借家権割合は30%なので、こちらも建物の評価額から30%(全国一律)を差し引くことができます。

マンション経営を活用した相続税の節税シミュレーション

それでは、マンション経営のために購入したマンション物件の相続税評価額を実際に計算してみたいと思います。そこから算出される相続税額が現金の場合とどれだけ違うかも実感していただきましょう。

購入した物件の価格は4,000万円とします。ここでは分かりやすく土地2,000万円、建物2,000万円の合計4,000万円です。

まずは、土地の評価をしてみましょう。土地は路線価評価となりますが、これがおおむね80%の評価になるため、2,000万円の80%で1,600万円です。

次に借地権割合が50%(財産評価基準書路線価図・評価倍率表ではEのカテゴリー)として、50%減なので800万円となります。ここからさらに規模宅地等の特例を適用すると、50%減となるので土地の評価は最終的に400万円です。

もう一方の建物については、固定資産評価額が購入時の価格から比べて50%とすると、1,000万円になります。次に借家権割合である30%を差し引くと700万円です。

4,000万円で購入したマンション物件が、最終的には「土地400万円+建物700万円」で、合計1,100万円となりました。

すでに基礎控除枠を使ったうえで4,000万円を現金で相続したとすると、「4,000万円×20% - 200万円」なので相続税額は600万円です。

それに対してマンションで相続した場合は「1,100万円×15% - 50万円」なので115万円となります。現金での相続と比べると、485万円もの節税効果を得られることが分かりました。

相続税額:4,000万円×20% - 200万円=600万円の税金が発生

【マンションで相続した場合】

相続税額:1,100万円×15% - 50万円=115万円の税金が発生

マンションで相続した場合、485万円の節税効果が得られる!

専門家に相談を

相続税の計算はなかなか骨が折れるものがあり大変です。相続税のシミュレーションができるサイトがありますので、近々相続が予想される方は利用されてみてはいかがでしょうか。

https://keisan.casio.jp/exec/system/1385687786

より厳密な数字を求める場合には、税理士に相談することをおすすめいたします。

またマンション経営は相続対策として非常に有効です。相続対策のためにマンション経営を始める人がいるほどです。

マンション経営を始められてない方は、この機会に検討されてみてはいかがでしょう。その際には、まずは不動産会社に足を運び、相談してみることから始めてみてください。

>>【無料eBook】30代で知りたかった「お金」の極意 後悔しない8つのポイント

【オススメ記事】

・働けば働くほど年金が減額!?在職老齢年金制度について

・ウソ?ホント?生命保険に節税効果はあるのか

・給与所得者が確定申告で還付を受けられる4つの控除を解説

・青色申告特別控除が変わる?65万円の控除を受けるためには?

・相続税・贈与税・所得税。保険は名義でどう変わるのか?