40代も後半になると、老後に対する不安というものが出てくるのではないでしょうか。そうした不安の原因となっているのは、月々いくら収入や支出があり、生活していくのに将来いくら必要なのか、といったお金の状況をしっかりと把握してないからだと思われます。

そうした不安を解消するのに役立つのがライフプランニングです。そこで本稿では、ライフプランニングの立て方やセカンドライフの充実のために有益な不動産投資について解説します。

目次

1.ライフプランニングの目的と効用

ライフプランニングとは、将来予想されるライフイベントや今後どの程度の収入や支出があるのか、総資産や負債はどの程度あるのかを現時点で把握し、将来の見通しを立てることをいいます。

ライフプランニングは、次の4つのステップを踏むことが大切です。

・キャッシュフロー表で家計の収支を見積もる

・バランスシートで資産と負債を分析する

・万が一の事態に備える

このステップを踏むことによって、資金を計画的に準備するとともに、万が一の事態に備え対策を講じることが可能です。また、漠然と抱いていた不安を軽減することができるでしょう。

それでは4つのステップを順に解説していきます。

2.ライフイベントを考える

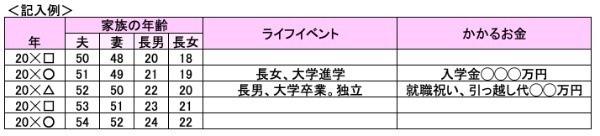

このステップは、ライフプランニングの基礎となるもので、漠然と思い描いている夢や直面する事実などを年表に記入してライフイベント表を作成します。

それでは以下のモデルファミリーを例にライフイベント表を作ってみましょう。

夫:会社員50歳

妻:パート勤務48歳

長男:大学2年生 20歳

長女:高校3年生18歳

長男は2年後に大学を卒業して独立、長女は来年大学に進学。夫は65歳で退職、妻も60歳で仕事をやめる予定。また、夫婦の夢は、リタイア後は5年に一度の頻度で海外旅行をすること。

これらのライフイベントを年表形式でまとめライフイベント表を作成します。

こうしてライフイベント表を作ることによって、将来の出来事や漠然としていた夢を現実として意識することができ、具体的なアクションが起こしやすくなります。

上記の表は日本FP協会のサイトからダウンロードできるライフイベント表に、モデルファミリーのライフイベントを書き込んだものになります。

ライフイベント表はExcelファイルになっており、誰でもダウンロードすることができるので、ぜひご利用ください。

https://www.jafp.or.jp/know/fp/sheet/

3.キャッシュフロー表で家計の収支を見積もる

次に大切になってくるのが、今後どれくらいの収入が見込め、またどれくらい支出があるのかを把握することです。将来の収入、支出がわかれば、より具体的なプランが立てやすくなります。

そのためには家計の収支状況を1年単位で見積もるキャッシュフロー表を作成する必要があります。ここでも日本FP協会が提供するキャッシュフロー表を例に説明します。

キャッシュフロー表は、上段に西暦、家族の年齢、ライフイベントを記載することができ、下段は収入と支出の欄、年間収支と貯蓄残高の欄で構成されています。

それでは、キャッシュフロー表の使い方を説明しましょう。

3-1.今後の収入を記入

まず、収入の欄に年収を記入します。年金をもらえる年齢の年収を入力する場合、年金の見込額を記入しましょう。

年金額は、毎年誕生月に届く「ねんきん定期便」に記載されている年金見込額を参考にするといいでしょう。

また、日本年金機構が提供している「ねんきんネット」に登録すれば、働き方に応じた年金見込額がいつでも確認することができます。

なお、年収や年金は、税と社会保険料を差し引いた手取り額を記入しましょう。税と社会保険料がわからない場合は、額面金額の7~8割を手取り額とするといいでしょう。

https://www.nenkin.go.jp/n_net/

3-2.支出の予想額を記入

次に、支出の欄にライフイベントに応じた支出予想額を記入します。生活費は、毎月の支出額の12ヵ月分に年度単位で支出する額を加えて記入します。

3-3.貯蓄残高を記入

そして、貯蓄残高の欄は、前年度の貯蓄残高にその年の収支額を加えた額を記入します。

このようにして、将来の家計の年間収支と貯蓄残高を見積もることにより、家計の収支がどのように推移し、貯蓄残高が底を突くことはないのか確認することができます。

キャッシュフロー表を作成して分析を行うことによって、将来の不安を軽減するために必要な資金を計画的に準備したり、計画を修正したりすることができるのです。

4.バランスシートで資産と負債を分析する

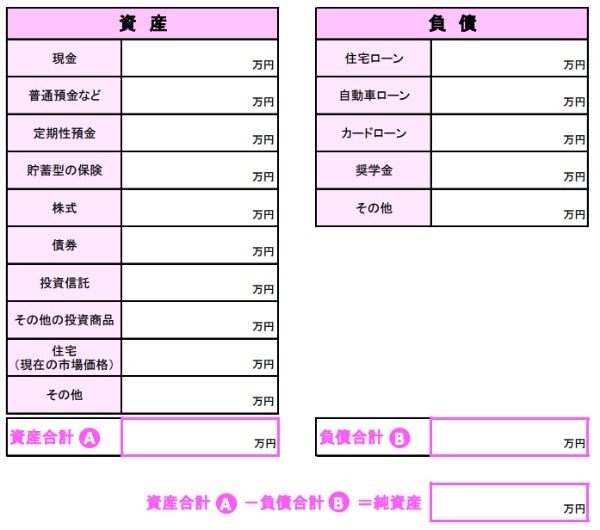

次に行うのが資産と負債を把握することです。この資産と負債の内訳を把握するにはバランスシートを用います。

まず、現時点で保有している資産を種類ごとに整理し、その合計額から資産の総額を計算します。

資産の種類は、預貯金、株式、債券、投資信託などの金融資産に加え住居用や賃貸用の不動産があります。同じように、住宅ローンやカードローンなどの負債の総額も計算します。

そして、資産の総額から負債の総額を差し引き、純資産を求めます。純資産の額がその家庭の豊かさを表しています。

このようにして、保有している資産に対して負債が多過ぎないか、保有している資産に偏りはないかを分析します。

例えば、1,000万円の預金と5,000万円の不動産を保有している方で、ローン残高が無ければ純資産は6,000万円となりますが、ローン残高が4,000円ある場合の純資産は2,000万円となります。

5.万が一の事態に備える

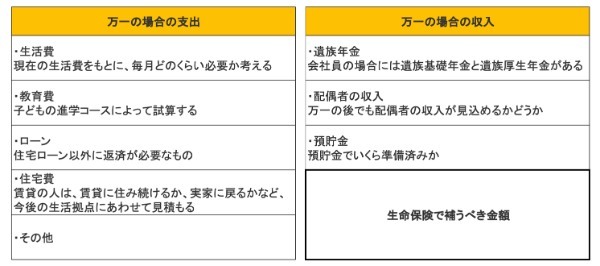

ライフプランニングの最後のステップは、家族が病気やケガをしたときや世帯主が亡くなった場合など、万が一の事態に備えることを考えます。

そのためには、医療保険制度や年金制度などの公的保障制度を理解することが必要です。

5-1.世帯主が亡くなった場合

世帯主が亡くなった場合に備える生命保険を考えてみましょう。

まず、キャッシュフロー表から、残された遺族が生涯に必要とする生活費、住宅費、教育費などの必要となる資金の合計額を見積もります。

見積もる期間は、子どもの独立が見込まれる年まで、配偶者は平均余命までとします。そして、受取ることができる遺族年金、配偶者が働いて得ることができる給与収入、その時点で保有している金融資産残高を合わせて準備可能な資金を見積もります。

下図をご覧ください。「万一の場合の支出(下図左)」の合計額から「万一の場合の収入(下図右)」の合計額を差し引いた額が必要保障額(世帯主が亡くなった場合に不足する金額)といわれるものになります。

不足分は、生命保険で準備しなければならない死亡保険金額となります。このようにして生命保険で補うべき金額を把握します。

万が一に備え試算するためには、キャッシュフローの分析が必要不可欠となります。

詳細なキャッシュフローを作る場合には、専門的な知識が必要となることから、ファイナンシャル・プランナーなどのお金の専門家に相談するといいでしょう。

6.充実したセカンドライフを送るためには不動産投資が最適

ライフプランニングは、不安を軽減し必要な資金を準備することに役立ちます。

特に、40・50歳代の方は、充実したセカンドライフを送るために早めにライフプランニングを始めることをおすすめします。

ライフプランニングを立てるうえで中心に据えたいのが、セカンドライフを充実させるための不動産投資です。

不動産投資は金融機関から融資を受けて行う人が多いのですが、ローンは月々の家賃収入から返済しますので、実質的な負担が少ないというメリットがあります。

6-1.ローン完済後には家賃収入が老後の生活資金に

65歳の年金支給開始に合わせてローンの返済期間を設定すれば、完済後には家賃が管理費を引いてほとんど収入として残ります。

年金で基本的な生活費をまかない、家賃収入をレジャーや外食などの余暇に使って充実したセカンドライフを楽しめれば理想的でしょう。

7.年金や貯金だけでは老後は不安

年金や貯金だけでは老後の生活資金に不安を覚える方は多いでしょう。日本は確実に少子高齢化が進むため、現役世代が年金生活者を支えるのが次第に難しくなっていきます。

公的データを基に老後の生活について考えてみましょう。

7-1.2050年には現役世代の1.2人が1人の高齢者を支える

厚生労働省が公表した「平成28年版厚生労働白書」によると以下のようになっており、老後の生活は予断を許さない状況であることがわかります。

(引用:厚生労働省 平成28年版厚生労働白書)

7-2.長寿化により老後資金がさらに必要

長寿化によって老後資金が不足することは、公的データからも明らかになっています。

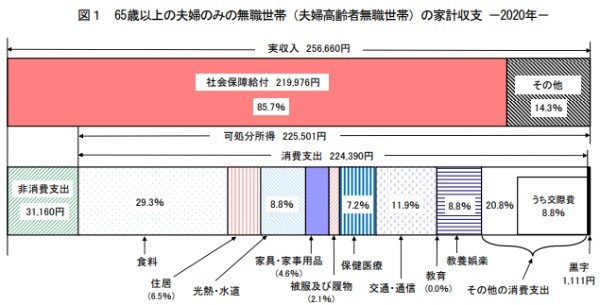

総務省統計局の「家計調査報告・家計収支編2020年」によると、65歳以上の夫婦高齢者無職世帯の年金等社会保障給付は21万9,976円です。

これに対し、消費支出と非消費支出の合計は25万5,550円で、年金収入だけでは差し引き3万5,574円不足する計算になります。

年換算では42万6,888円、65歳から85歳までの20年間では853万7,760円不足します。

もし、95歳まで長生きすると1,280万6,640円とさらに不足額は拡大し、長寿化による老後資金の不足は深刻な問題になっているのです。

・年換算では42万6,888円不足する

・65歳から85歳までの20年間では853万7,760円不足する

・95歳まで生きたら1,280万6,640円不足する

7-3.年金や貯金だけではインフレに対応できない

2021年から2022年にかけ、原油高や食品原料の高騰によりコストプッシュインフレ(生産コストの上昇によって起こるインフレ)が発生しました。

これまで長期にわたるデフレが続いていたため年金生活者の暮らしはなんとか持ちこたえてきましたが、インフレに転じると生活コストが上昇します。

物価が上がったからといって年金や預金金利がその分上がるわけではないので、年金や貯金だけではインフレに対応することが難しくなります。

8.不動産投資をおすすめする理由

ここまで見たようなセカンドライフへの不安を緩和するためにおすすめなのが不動産投資です。

不動産投資は区分マンションや一棟マンションなどの収益物件を購入し、貸し出すことによって家賃収入を得る投資方法です。

不動産投資ローンを組んで購入した場合、毎月の家賃収入からローンを返済するので、空室が出ない限りは安定した経営が可能です。

団体信用生命保険に加入することで、ローン契約者に万一のことがあっても保険金でローン残高が支払われるので、物件がそのまま家族の資産になるメリットがあります。

その他にも以下のメリットがあります。

2.相続税の対策になる

3.管理を委託すれば不労所得になる

8-1.安定した収入源になる

不動産投資は老後の生活に確実にプラス効果をもたらします。

先に述べたように、年金だけでは老後の生活費をまかなえないので、何らかの収入アップを考える必要があります。

株式投資は若い年代なら損失を取り返すことも可能ですが、老後資金は減らすことができないので、あまり適切とはいえないでしょう。

配当金も企業業績によって変化してしまいます。その点、不動産投資は毎月同じ家賃収入が入るので、年金にプラスするには最も適しているといえるでしょう。

8-2.相続税の対策になる

不動産投資は相続税の節税対策にも有効です。相続税の課税価額は、現金・預貯金が評価率100%に対し、不動産は70%程度に下がります。

不動産が賃貸用の物件であれば70%程度からさらに70%減額されるので一段と節税になります。

不動産投資を行うことは、自分たちの老後のためだけでなく、残された家族のためにも有益になるのです。

8-3.管理を委託すれば不労所得になる

不動産投資を検討するときに、管理が大変なのでは?と思う方もおられるでしょう。

サラリーマンが副業で賃貸経営を行う場合でも、管理会社に管理を委託すれば本業に支障をきたすことなく、振り込まれる家賃をチェックするだけで不労所得を得られます。

管理費用は家賃の5%前後が相場ですので、それほど大きな負担ではありません。

9.初心者にワンルームマンション経営をおすすめする理由

マンションのなかでも、不動産投資初心者にはワンルームマンション経営がおすすめです。ワンルームマンションはなぜ初心者に向いているのでしょうか。

マンション経営とワンルームマンションには次のようなメリットがあります。

2.ワンルームマンションは少ない資金で購入できる

3.ワンルームマンションは需要が高い

9-1.マンション経営はローリスク・ロングリターン

マンション経営はローリスク・ロングリターンという特長があります。株式をはじめとする金融投資と違い、家賃には値動きがないため毎月の収入が常に安定しています。

毎月の家賃収入でローンを返済し、ローンが完済されたあとは純資産になるので、ロングリターンの代表的な投資方法といえるでしょう。

9-2.ワンルームマンションは少ない資金で購入できる

ワンルームマンションはファミリーマンションに比べて専有面積が小さいことから、価格はファミリー向けより安いのが一般的です。

初めてのマンション経営では、ゆとりを持って経営できるように少ない資金で購入し、手持ち資金を多く持つほうが安全です。

価格が高いファミリー向けよりもワンルームのほうが初心者には適しているといえるでしょう。

9-3.ワンルームマンションは需要が高い

初めてのマンション経営では、需要が多い物件タイプを購入することも大切なポイントです。

ワンルームマンションの入居者は独身の会社員や学生などが中心ですので、核家族化が進む現在の社会情勢では最も多くの需要が見込める物件タイプといえます。

10.事前に知っておきたい想定される不動産投資リスク

不動産は安定した投資先ではありますが、リスクも存在します。おもなリスクに「空室リスク」「災害リスク」「金利上昇リスク」の3つがあります。

2.災害リスク

3.金利上昇リスク

ワンルームマンションが有利といっても、リスクはあることを心得てから始めることが大切です。

10-1.空室リスク

空室リスクは不動産投資にとって最も心配なリスクです。特に区分所有マンションは退去者が出ると、家賃収入が途絶えてしまいます。

空室リスクを少しでも軽減するには、短期間で次の入居者が見つかる好立地の物件を購入する必要があります。

東京ならば、「東京23区」「駅歩10分以内」の物件が理想です。札幌、横浜、名古屋、大阪、博多など大都市圏の駅近物件も安定した需要が見込めます。

10-2.災害リスク

近年は自然災害が多発しており、地震や台風などの災害は不動産投資の大きなリスクになっています。

大型台風が到来したことで、家屋に浸水したというニュースを見かける機会が多くなりました。復旧作業には時間がかかりますので、一棟オーナーにとってはとくに心配なリスクです。

10-3.金利上昇リスク

不動産投資ローンを利用して物件を購入しているオーナーにとって、心配なのが金利上昇リスクです。

不動産は高額でなおかつローンの返済期間が長い商品です。わずかな金利の上昇でも総支払額が大きくなる場合があります。

不動産投資ローンや住宅ローンの金利に影響を与える10年物国債の長期金利は、一時マイナス金利になることもあるなど0.0%台の超低金利が続いていました。

ローンを組んでいる人には恩恵が多い状態にありましたが、2022年2月28日現在では0.191%とやや上昇の兆しを見せています。

もし上昇トレンド入りがはっきりした場合は、固定金利で契約するという方法も有効です。ただし、変動金利より高くなるので、金利水準を比較して判断する必要があります。

11.老後資金の準備のために最も有益なのが不動産投資

40~50代のうちからライフプランニングを立てることはとても大切です。

家族のライフイベントを把握し、家計のキャッシュフロー表を作成することで将来の現金の出入りを見積もることができます。

そして、バランスシートを作成して資産と負債を定期的に確認することで、老後資金準備の進捗状況がわかります。

ライフプランニングのなかで老後資金の準備のために最も有益なのが不動産投資です。

例えば40歳で不動産投資を始めれば、25年ローンで年金支給開始の65歳までに完済することができます。完済後には家賃収入が年金と合わせて老後生活の大きな助けになるでしょう。

これからライフプランニングを立てる方は、ゆとりあるセカンドライフを送るために、不動産投資を検討してはいかがでしょうか。

【オススメ記事】

・ポートフォリオを最適化!生命保険がいらない理由とは

・独身男性の老後の生活費は?「一生ひとり」ならお金の準備はお早めに!

・時には遊び心も!テーマ型投資について

・ポートフォリオを最適化!生命保険がいらない理由とは

・お金はありすぎてもダメ!?「限界効用の逓減」に見る幸せな億万長者の条件