安定した資産運用を行うために作成する必要があるのがポートフォリオです。では、どのようにして理想的なポートフォリオを作成すればよいのでしょうか。本記事では、ポートフォリオの具体例や、個別商品のリスクを確認し、最適なポートフォリオで資産運用を行うためのポイントを解説します。

目次

1.投資のポートフォリオとは?

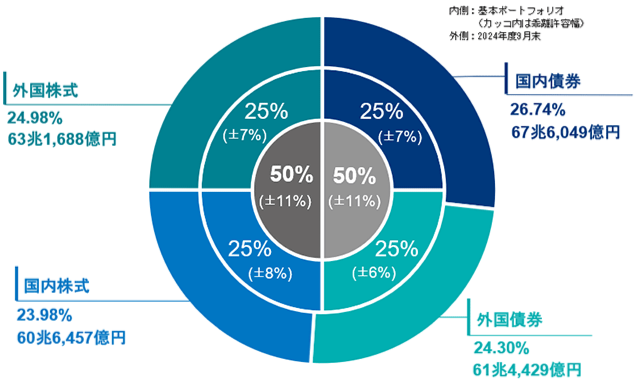

ポートフォリオとは、資産運用の際にどの商品をどの程度の割合で組み入れるかを示す設計図のようなものです。国内最大の機関投資家であるGPIF(年金積立金管理運用独立行政法人)もきちんとしたポートフォリオを基に年金資金を運用しています。

1-1.ポートフォリオの基本形

ポートフォリオの基本形として、GPIFのポートフォリオが良いお手本になります。

GPIFは国内債券、外国債券、国内株式、外国株式を25%ずつ組み入れることを基本として、ポートフォリオを構築しています。特定の資産に偏らず、債券で安定を図りつつも株式で積極的な運用を行っています。また、国内債券・株式と外国債券・株式を均等に持つことで地域分散も図っています。

1-2.分散投資でリスク回避する視点が重要

「卵は1つのカゴに盛るな」という有名な投資格言があるように、資金を1つの投資先に集中させることは極めて危険です。分散投資は、卵を複数のカゴに分けるように、投資先を分けることでリスクを軽減する方法です。リスクを分散しながら資産を運用する視点を持つことが、長期的に安定した投資を実現する鍵となります。

2.投資でポートフォリオが必要な理由

ポートフォリオは以下のような理由で作成する必要があります。

2-1.資産を適切に管理するため

ポートフォリオは、資産を適切に管理するための基盤です。これがない場合、市場の動向に流され、偏った資産構成になるリスクがあります。例えば、ニューヨーク株式市場が最高値を更新する大相場の際、短期的な利益を期待して米国株に集中投資してしまうことが考えられます。

しかし、あらかじめポートフォリオを作成し、資産配分を決めておけば、このような偏った投資行動を防ぐことができます。市場環境が変化しても、計画に基づいてバランスの取れた資産運用を続けることが可能です。

2-2.リスクリワードを明確にするため

ポートフォリオを作成するもう1つの目的は、リスクリワードを明確にすることです。リスクリワードとは、「どれだけのリスクを取って、どれだけの利益を目指すのか」を具体化する考え方です。

この考え方は、個人のライフスタイルや目標によって大きく異なります。例えば、独身で自由に資産を運用できる場合、株式を中心としたハイリスク・ハイリターンを狙う投資スタイルが選択肢となるでしょう。一方、家族を持ち、子どもの大学資金を確保する必要がある場合には、資産を守ることが優先され、債券を中心としたローリスク・ローリターンの運用が望まれます。

3.投資ポートフォリオの例

ポートフォリオはリスク許容度によって組み入れる商品の選択が変わります。ここでは、リスク許容度を3つのパターンに分けてポートフォリオの例を紹介します。

3-1.ローリスク・ローリターン型 目標利回り:1~2%

| 債券 80% | 国内債券 50% |

| 外国債券 30% | |

| 株式 20% | 国内株式 10% |

| 外国株式 10% |

債券を大半にして、元本を減らさないように心がけながら、少ない収益を着実に積み上げるポートフォリオです。元本保証の国債や、社債などが中心になります。株式を組み入れるにしても、値下がりリスクが少ない大型優良株で着実に配当収入を得ることが望ましいです。

3-2.ミドルリスク・ミドルリターン型 目標利回り:3~4%

| 債券 50% | 国内債券 25% |

| 外国債券 25% | |

| 株式 50% | 国内株式 25% |

| 外国株式 25% |

元本割れに注意しながらも、ある程度高い利回りも目指す中間型のポートフォリオです。債券と株式を半分ずつ保有することでバランスを取ります。GPIFのポートフォリオが該当しますが、2001~2023年までの収益率が4.36%となっていますので、この例での目標利回り3~4%を上回っています。

3-3.ハイリスク・ハイリターン型 目標利回り:5%以上

| 債券 30% | 国内債券 15% |

| 外国債券 15% | |

| 株式 70% | 国内株式 35% |

| 外国株式 35% |

多少のリスクはあっても、より高い利回りを目指す積極運用のポートフォリオです。株式の比率を高めて売却益を狙うことに加え、高配当株で配当金収入を増やす方法もあります。

4.投資ポートフォリオ作成前に押さえておきたい各投資のリスク

ポートフォリオを作成する前に、各投資方法がどの程度のリスクを伴うのかを十分に把握することが重要です。リスクの種類や特性を理解することで、それぞれの投資対象をポートフォリオに組み入れるべきか適切に判断できます。

4-1.現金

現金をそのまま保有する、いわゆる「タンス預金」は、利息が付かないだけでなく、盗難や紛失といったリスクも伴います。特に生活費を超えるような大金を手元に保管するのは避けるべきです。

また、現金の最大のリスクはインフレです。物価が上昇すると、現金の購買力が低下し、実質的な価値が目減りしてしまいます。そのため、現金をポートフォリオに組み入れることは資産運用の観点から見て非効率であるといえます。資産を守り、増やすためにも、適切な運用方法を検討することが重要です。

4-2.預貯金・財形貯蓄

銀行の定期預金や財形貯蓄は低金利ですが、1,000万円までの元本と利息は保証されます。安全性は高いですが、現在の超低金利下では「5年ものスーパー定期」(三菱UFJ銀行)でも金利は0.25%(2024年12月13日現在、税引前)です。インフレに追いつけないので、ポートフォリオに預貯金を組み入れるのは最小限にとどめたほうが賢明です。

4-3.保険・企業型DC(確定拠出年金)

保険にも貯蓄性のある商品があります。会社員の中には、企業型DCに加入する人もいるでしょう。保険会社は機関投資家として資産運用した収益を加入者に還元しますので、保険商品は銀行預金に比べて利回りが高いのが特徴です。貯蓄型保険には、終身保険、養老保険、学資保険、個人年金保険などがあります。

企業DCはiDeCo(個人型確定拠出年金)の企業版です。会社が拠出してくれた資金を自分で運用して、将来年金として受け取る仕組みです。

4-4.国内債券

国内で発行される債券には、国債や企業が発行する社債、地方自治体が発行する地方債などがあります。国内債券である限り、債務不履行になるケースはごく稀です。社債は元本保証ではありませんが、日本を代表するような大企業が発行する社債であれば、元本を失う可能性は極めて低いでしょう。

個人向け国債の2024年12月募集分の変動10年もの国債の利率は0.71%です。一時より上がったとはいえ、依然として1%以下に変わりありません。社債では破綻の可能性が極めて低いと思われるメガバンクの社債が1%以上で、国債より高い利回りを得られます。

4-5.不動産

不動産は、現物資産を代表する投資対象の一つです。マンションなどを購入し、貸し出すことで家賃収入を得られるのが大きな特徴です。また、保有期間中に不動産価値が上昇すれば、売却によってキャピタルゲイン(売却益)を得ることも可能です。一方で、不動産投資の最大のリスクは、空室が発生して家賃収入が得られなくなる「空室リスク」です。

不動産は株式のように流動性が高く、短期間で価格が大きく変動する資産ではありません。そのため、価格の急変動によるリスクは少ないといえます。一方で、建物は経年劣化によって価値が徐々に下がるため、長期的な視点で運用することが求められます。

しかし、不動産投資には減価償却が行えるというメリットがあります。法定耐用年数に基づき計算される減価償却費を毎年経費として計上できるため、長期保有によって損失リスクを抑えることが可能です。

4-6.外国債券(先進国債券)

外国債券の代表銘柄が米国債です。利率が3~4%と高く、利率だけ見れば日本国債よりも有利な投資先といえます。財政破綻の可能性はほぼないので、元本そのものは安全性が高いです。ただし、外国債券なので為替相場の影響を受けるデメリットがあります。

米国債以外ではユーロ建てでイタリア、フランスなどの先進国が国債を発行しています。

4-7.エマージング債券

エマージング債券は、新興国の政府や企業が発行する債券です。新興国とは、日米欧の先進国以外を指します。信用リスクがあるため、先進国の債券に比べると金利が高いのが特徴です。その分、財政破綻などのリスクが高いことに注意して投資する必要があります。

4-8.国内株式・投資信託・REIT(不動産投資信託)

国内株式・投資信託・REITは、ポートフォリオに組み入れられることが多い商品です。値上がり益が狙えるとともに、配当金や分配金も得られるので、株価が低迷してもインカムゲインを得ることで収益を確保できます。

特定の企業に投資したい場合は個別株を選び、市場全体に分散して投資したい場合は株式投資信託を活用するのも有効な方法です。

4-9.金(ゴールド)

金は近年右肩上がりで価格が上昇しています。昔から有事に強い現物資産として定評があります。ただし、現物保有では配当金は付かないため、値上がり益を狙うしかないのがデメリットです。一方で、金は積立投資もできるので、買値を平準化することでリスクの低減につながります。

4-10.外国株式(先進国株式)

外国株式で投資家の人気を集める銘柄のほとんどは米国株式市場に上場しています。米国株はほとんどの証券会社で投資することができます。米国株以外は証券会社によって扱いの有無が異なります。中国株に特化した証券会社もあるなど、会社によって個性が現れるのが外国株式です。

4-11.エマージング株式

エマージング株式は、新興国の企業が発行する株式です。エマージング株式は証券会社によって扱っている国がまちまちなので、希望する国の会社に投資できない場合があります。リスクは日本では無名の会社が多いので、情報量が少ないことです。

また日米欧の株式市場は同じような値動きをしますが、新興国の株式市場は先進国と異なる動きをするので注意が必要です。

4-12.ソーシャルレンディング(クラウドファンディング)

ソーシャルレンディングとクラウドファンディングは金融機関で融資を受けにくい小規模なプロジェクトの資金調達方法として、すっかり社会に定着しました。しかし、資産運用先としてポートフォリオの対象になるのはわずかです。中には、リターンが商品の送付というものもあるので、資産として評価しにくいという事情もあります。

ポートフォリオに組み込めるのは、不動産クラウドファンディングくらいといってよいでしょう。

4-13.暗号資産(仮想通貨)

2024年の米国大統領選挙で暗号資産に好意的なドナルド・トランプ氏が勝利したことをきっかけに、主要銘柄のビットコインが大きく値上がりして話題になりました。暗号資産は業績や配当利回りなど価格の裏付けになる指標がないので、簡単に急騰する代わりに急落するのも早いというリスクがあります。

ハイリスク・ハイリターン型のポートフォリオに組み入れる場合でも、わずかな比率にとどめたほうが無難です。

4-14. FX(外国為替証拠金取引)、先物取引

FXはドル/円など二ヵ国通貨ペアが上がるか下がるかを予想する取引です。ドル/円に投資した場合、円安になるとドルの価値が上がって利益が出ますが、円高になった場合は評価損が発生します。最大25倍のレバレッジをかけることができるため、ハイリスク・ハイリターンになるケースがあります。

先物取引は、将来行う売買を現時点で取り決めた価格で行うことを約束する取引です。評価損が発生した場合に追加で資金を投入する必要があります。さらに買値を下回っていたとしても、満期日には強制的に反対売買させられるデメリットがあるので、ハイリスク・ハイリターン商品といえます。

5.投資ポートフォリオの作り方

投資ポートフォリオは以下の手順で作成します。

5-1.運用方針の設定

最初に、ライフスタイルや目標に合わせて運用方針を設定します。結婚資金、子どもの教育資金、老後資金など、目的に応じて必要な金額や運用期間は異なります。どの目的に対してどの程度の資金を準備するのか、目標を明確にし、併せてリスク許容度も設定しましょう。

5-2.目標金額と期間の具体化

運用方針に基づき、目標金額と期間を計画的に設定します。短期間で必要な資金を準備する場合は積極的な運用が求められる一方、長期的な資産形成では安定性を重視した運用が適しています。このように、投資利回りやリスク許容度を考慮しながら、目標達成に向けた計画を立てることが重要です。

5-3.投資商品の選定

目標金額や運用期間に基づき、ポートフォリオに組み入れる具体的な商品を選びます。リスク許容度に応じて、株式、債券、投資信託、不動産などの商品を組み合わせ、バランスの取れた構成にすることが重要です。運用が始まった後に、必要に応じて商品を入れ替えられる柔軟性も持たせましょう。

5-4.定期的なチェックと調整

運用を開始した後は、定期的なチェックが不可欠です。毎月1回を目安に、資産配分や目標金額との乖離を確認し、必要に応じてポートフォリオのリバランス(資産配分の調整)を行います。これにより、運用計画に沿った資産形成を維持することができます。

6.投資ポートフォリオを見直す際に意識したいポイント

ポートフォリオを見直す際には、以下の4つのポイントを意識すると効果的です。

6-1. 目標と運用成績の進捗確認

運用目標を立てても、その通り順調に運用が進むとは限りません。そのため、目標に対して運用成績が乖離していないか、定期的にチェックする必要があります。

乖離が生じている場合、その原因を特定し、必要な調整を行うことが重要です。エクセルや専用ツールを活用して時価総額、投資元本、利回りを記録し、運用状況を可視化することで、より正確な判断が可能になります。

6-2. 資産配分の偏りをリバランスで是正

資産配分を計画通りに維持するためには、「リバランス」と呼ばれる調整が必要です。例えば、債券50%、株式50%の割合で運用を始めた場合、株式市場の上昇により配分が債券40%、株式60%に偏ることがあります。このような状況では、株式を一部売却して利益を確定し、その資金で債券を追加購入することで、元のバランスに戻すことができます。

リバランスを適切に実施することで、リスク管理を徹底し、長期的な運用計画を安定して進めることが可能になります。

6-3. ライフスタイルに合わせた運用調整

資産運用を成功させるためには、ライフスタイルや人生設計に適した運用内容にすることが重要です。例えば、老後資金として2,000万円を年金受給開始の65歳までに準備することは、多くの人にとって典型的な目標です。また、子どもの大学進学資金を計画的に貯める、独身者が結婚資金を準備する、といったライフイベントに向けた資産運用を行う人も少なくありません。

目的や必要な資金額、運用期間に応じて、リスク許容度や運用手法を適切に調整することで、人生の目標に沿った資産形成を進めることができます。

6-4. 経済状況の変化に応じた計画の柔軟化

経済状況の変化に応じて、投資計画を柔軟に見直すことも重要です。投資は無理をして行っても、良い結果を生むとは限りません。例えば、給与水準が下がった場合、これまで月5万円積み立てていたものを月3万円に減額するなど、生活費を圧迫しない範囲で調整する必要があります。

投資は、長期的に安定した資産形成を目指すものであり、日々の生活を犠牲にしない計画が成功の鍵となります。

7.ライフスタイルに合わせたポートフォリオで安定運用を目指そう

ポートフォリオの重要性と具体的な投資商品のリスクについて確認しました。資産運用を成功させるためには、自分のライフスタイルに合ったポートフォリオを組むことが欠かせません。

例えば、老後資金として2,000万円を目標にする場合、不動産をポートフォリオの中心に据える方法が適しています。不動産は金融投資と異なり、ローンを利用して購入できるのが特徴です。家賃収入をローン返済に充てることで、空室がない限り生活費への影響を抑えながら資産形成を進められます。

さらに、マンション経営を基盤としながら、株式や債券に分散投資を行えば、リスクとリターンのバランスを取りながら安定した運用が可能です。このようなミドルリスク・ミドルリターンのポートフォリオは、安定性と成長性を兼ね備え、長期的な資産形成に適しています。

自身の目標や状況に合わせたポートフォリオを構築し、バランスの取れた運用を心がけましょう。

※記事中のポートフォリオは一例であり、投資効果を保証するものではありません。

>>【無料eBook】30代で知りたかった「お金」の極意 後悔しない8つのポイント

【オススメ記事】

・ポートフォリオを最適化!生命保険がいらない理由とは

・独身男性の老後の生活費は?「一生ひとり」ならお金の準備はお早めに!

・時には遊び心も!テーマ型投資について

・ポートフォリオを最適化!生命保険がいらない理由とは

・お金はありすぎてもダメ!?「限界効用の逓減」に見る幸せな億万長者の条件