「おひとりさま」と呼ばれる一人暮らしの高齢者が右肩上がりで増えています。超高齢化社会の問題点の1つですが、高齢者の一人暮らしにはさまざまなリスクが潜んでいます。そこで本記事では、リスクに警鐘を鳴らすとともに、老後に必要な資金や不足する金額を補うための対策について紹介します。

目次

1.「おひとりさま」はどれくらいいる?

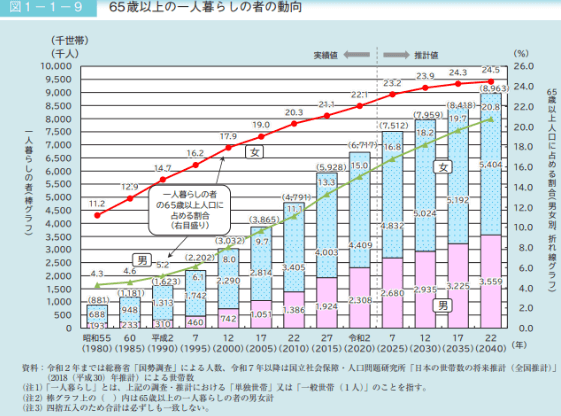

内閣府が公表した「令和5年版高齢社会白書(全体版)」によると、令和2年時点の65歳以上で一人暮らしをしている人の割合は、男性が15.0%、女性が22.1%となっています。

2.おひとりさまの老後生活、どんなリスクがある?

『おひとりさま天国』(乃木坂46)という曲がヒットした関係で、おひとりさまというと、誰にも束縛されない気楽な生活というイメージがありますが、それはあくまで若い人たちの話です。

高齢者の一人暮らしはむしろリスクのほうが多くなり、決して気楽な生活と呼べるものではありません。老後生活では、特に以下の3つのリスクには十分注意する必要があります。

2-1.健康に関するリスク

高齢者にとって一番心配なリスクは何といっても病気です。一人暮らしの場合、病気になっても看病してくれる人がいません。最低限ホームドクターを持って、毎年健康診断を受ける必要があります。毎年同じ医療機関で健診を受けていれば、数値の変化で病気の予兆が見つかるかもしれません。

また、要支援・要介護の状態にある場合は、訪問診療・訪問看護による医療サービスを受けることもできるので、利用すると安心です。ただし、訪問診療・訪問看護を受けるには以下の要件を満たす必要があります。

- 65歳以上の人(第1号被保険者):要支援・要介護と認定された人

- 40歳以上65歳未満の人(第2号被保険者):16特定疾病疾患の対象者で要支援・要介護と認定された人

2-2.孤独に関するリスク

次に心配なのが孤独に関するリスクです。一人暮らしは人との関わりがないので、どうしても孤独を感じやすくなります。「対話がない」「刺激がない」と最悪の場合、認知症が進む恐れがあるので注意が必要です。

孤独感を少しでも和らげるには、自治会のサークルに参加するなど、人と関わる機会を積極的に作ることが大切です。また、介護保険サービスを受けられる場合は、デイサービスを利用すると大勢の利用者とともに過ごすので、気の合う友だちを見つける機会も得られます。

2-3.経済的なリスク

現役を退いて年金生活に入ると経済的なリスクも高くなります。現役時代の給与水準がよほど高くないと、公的年金だけで生活費をカバーできる人は少ないでしょう。子どもがいる場合は援助を受けることもできますが、独身であれば援助してくれる人もいません。

ただし、経済的リスクは健康的リスクと違い、若いうちから貯金や資産運用を行うことによってリスクを緩和することができます。

3.おひとりさまの老後生活にかかる費用

続いて、高齢者がおひとりさまでいる場合、どれくらいの生活費がかかるのか確認しておきましょう。

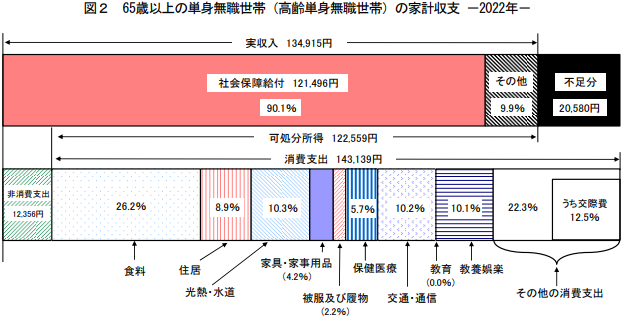

総務省が発表した「家計調査報告(家計収支編)2022年」によると、65歳以上の単身無職世帯における消費支出と非消費支出を合わせた1ヵ月の生活費は15万5,495円となっています。これに対し、公的年金とその他収入を合わせた実収入は13万4,915円で、差し引き2万580円不足することになります。

平均値のため、すべての単身世帯の生活が苦しいわけではありませんが、高齢者が一人で暮らすことは経済的にも楽でないことがわかります。

3-1.年金でまかなえるのはどれくらい?

現役時代に高額の給与を受け取っていない限り、年金だけで老後生活をまかなうのは厳しいでしょう。上記の65歳以上単身無職世帯の平均社会保障給付は12万1,496円です。これに対し生活費の合計が15万5,495円なので、年金でまかなえるのは生活費の約78%となります。不足分の約22%は不動産投資の家賃収入や、株式投資の配当金など副収入で補うことが必要です。

4.老後資金に不安があるときの対策

老後資金が年金だけでは不安な場合は、何らかの対策を打つ必要があります。定期的な収入を増やすためには、以下の2つの方法があります。

4-1.定年後も働き続ける

定年後も嘱託社員やパート・アルバイトで働き続けるのは、有力な選択肢の1つです。ただし、高齢になるほど賃金は下がる傾向があり、体力も落ちることから、あまり現実的ではないという見方もあります。仕事をするにしても、午前だけ、週3日など無理のない範囲で行ったほうが無難です。

4-2.早めに資産運用を始める

年齢や体調面で働くことが難しい人もいるでしょう。人はいつ病気になるかわからないので、資産運用は早めに始めることが大切です。不動産投資は早く始めるほどローンも早く完済できます。株式や投資信託などの金融投資は、投資期間が長いほど複利効果で資産残高が多くなります。いわゆる「時間を味方につける」ことができるのです。

5.第2の年金を作るなら不動産投資

老後生活を少しでも豊かにするには、公的年金にプラスアルファする「第2の年金」を作ることが必要です。その方法として適しているのが不動産投資です。

5-1.不動産投資が老後資金対策に有効な理由

不動産投資が第2の年金づくりに適している理由は、家賃という定期的な収入が入ることです。ローンを完済していれば、管理費などの費用を差し引いた金額が手元に残ります。

住宅ローンの場合は、月々の返済は給与の中から行います。しかし、不動産投資ローンは入居者から受け取る家賃収入で行うため、少ない自己負担で物件を手に入れることができます。ローン完済後は今まで払っていたローン返済金がなくなるので、手元に残ったお金を第2の年金にすることができるのです。

5-2.不動産投資で得られる収入をシミュレーション

不動産投資を行って、実際にどの程度の手取り収入を得られるかシミュレーションしてみましょう。

【設定条件】

65歳、東京23区でワンルームマンション経営、家賃10万円(管理費・共益費収入を含む)、経費率20%、減価償却費なし、ローンは完済済み

10万円-2万円(月経費)=8万円(月額手取り収入)

8万円×12=96万円(年額手取り収入)

65歳までにローンは完済しているので、家賃から月経費を引いた約8万円が手元に残ります。既に年金も受給しているため、老後生活資金に困ることはない水準といえます。

6.おひとりさまでも安心して暮らせる老後のために準備しよう

何らかの事情で一人暮らしの高齢者になる可能性は誰にでもあります。大事なことは、そうなっても大丈夫なように準備しておくことです。

不動産投資のシミュレーションで見たように、65歳までにローンを完済していれば一人暮らしでも生活資金の不安を解消することができます。ただし、ローンを完済している必要があるので、65歳までに完済できるようにスタートする年齢を設定することが重要です。

35年ローンを65歳までに完済するなら30歳までに不動産投資を始めなければなりません。社会人になってすぐに投資を始めれば、もっと早い時期にローンを完済することもできるでしょう。

おひとりさまでも安心して暮らせる老後生活にするには、早めに資産運用を始めることが求められます。

>>【無料eBook】30代で知りたかった「お金」の極意 後悔しない8つのポイント

【オススメ記事】

・ポートフォリオを最適化!生命保険がいらない理由とは

・独身男性の老後の生活費は?「一生ひとり」ならお金の準備はお早めに!

・時には遊び心も!テーマ型投資について

・ポートフォリオを最適化!生命保険がいらない理由とは

・お金はありすぎてもダメ!?「限界効用の逓減」に見る幸せな億万長者の条件