若いうちにリタイアして自由を手に入れるFIREが、ビジネスパーソンの間で話題です。もちろん、FIREを目指す全ての人が成功できるわけではありません。失敗を警告する情報も数多く見られます。この記事では、FIREムーブメントのきっかけとなった本を参考にしながら、5つの失敗パターンを提示します。

なぜ、FIREはムーブメントになった?

「FIRE」とは「Financial Independence, Retire Early」の略です。その意味は、経済的な自由を手に入れ、早期リタイアを実現すること。簡単にいえば「早めにリタイアして自由に暮らすライフスタイル」です。

FIREはアメリカが発祥の地

FIREは、もともとアメリカの若手エリートを中心にしたムーブメントでした。

この考え方が日本国内でも注目されるようになったきっかけは、FIREの第一人者であるクリスティー・シェンさんとパートナーであるブライス・リャンさんの著作『FIRE 最強の早期リタイア術 最速でお金から自由になれる究極メソッド』※の翻訳が2020年3月に発売されたことです。

※以下「FIRE本」と表記

ちょうどそれと前後して、日本国内では「老後資金2,000万円問題」や「人生100年時代」などのテーマがフォーカスされていて、とくに若い世代の資産形成への興味が高まっていました。

このタイミングで先ほどの本が発売されたことから、日本でも2020年から2021年にかけてFIREがムーブメントになったのです。

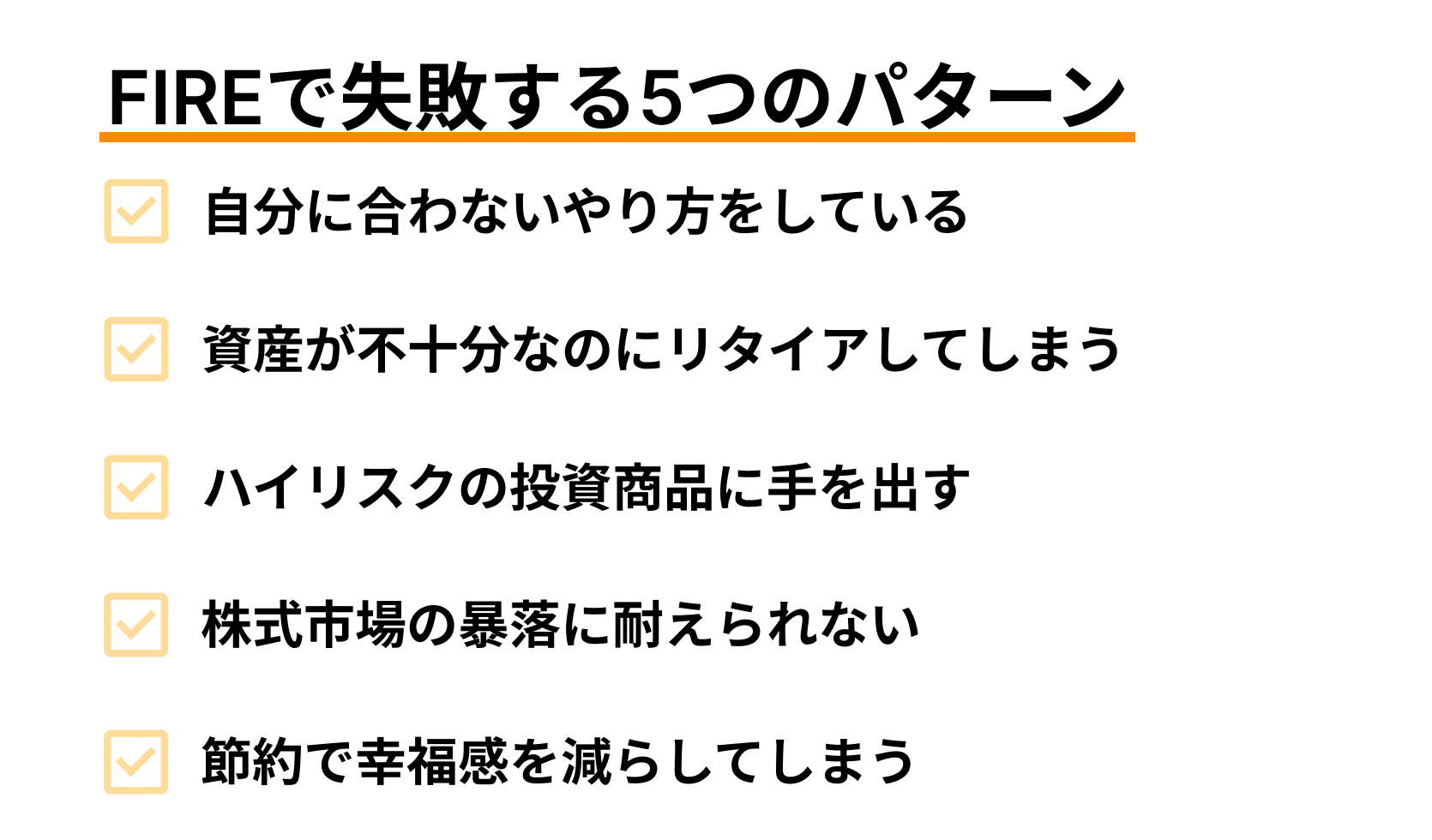

FIREで失敗する5つのパターンとは?

FIRE本は日本でもベストセラーになりました。それだけに、この本の内容を実践している(または実践しようと考えている人)も多いのではないでしょうか。

しかし、クリスティー・シェンさんが提唱するFIREの考え方や実践方法を勘違いしてしまうことで「資産が増えない」「資産が減ってしまう」といった失敗の可能性もあります。

ここでは、FIREの失敗パターンを5つ挙げたいと思います。

Dear Reisious Online 編集部

Dear Reisious Online 編集部

自分に合わないやり方をしている

クリスティー・シェンさんはFIRE本の中で「ミリオネア(=百万長者、富裕層の意)になる方法は1つだけではない」と述べています。

そして読者に対して、「自分の強みと弱みを理解すること」「自分に合ったアプローチを取り入れること」の大切さを説いています。

具体的にシェンさんは、ミリオネアになった人のタイプとして次の3つを挙げています。

| タイプ | 特徴 |

|---|---|

| ハスラー(起業家) | ・ビジネスチャンスで稼ぐ ・支出を抑えることを優先しない |

| 投資家 | ・お金からお金を生み出す ・借金は資産を増やす手段と考える |

| オプティマイザー(最適化) | ・支出を抑えることで財産を増やす ・過度にリスクを回避する弱点がある |

まずはこの3つから自分が近いタイプを選ぶことが大切です。ちなみに、シェンさんは自身のことをオプティマイザー(最適化)タイプに属すると分析しています。

例えば、ハスラー(起業家)タイプがオプティマイザータイプの成功例を自身の人生にあてはめても、うまくいく可能性は低いでしょう。

注意点としては、シェンさんは自身をオプティマイザータイプとしながらも、このタイプの弱点である「リスクを過度に回避する傾向」を払拭して、投資に積極的にチャレンジしたことで成功をおさめました。ここは抑えておきたい事実です。

資産が不十分なのにリタイアしてしまう

仮に、あなたがFIRE本の内容をヒントにして、資産を順調に増やしたとしましょう。しかし、「リタイアするタイミングが早すぎた」という失敗する可能性もあります。

クリスティー・シェンさんは、FIRE本の中で、FIREに必要な資産の目安について「4パーセントルール」を提唱しています。これは生活費の25年分のポートフォリオを築き、それを毎年4パーセントのリターンが出るよう運用していけば、資産が減りにくいという考え方です。

例えば、年間支出が400万円の場合、25年分は1億円(400万円×25年)です。

この1億円を毎年4パーセントで運用すれば、年間400万円のリターンがあるため(1億円×4パーセント)、収支が差し引きプラスマイナス0になります。

上記の年間支出400万円の人が、1億円以下でリタイアしてしまったら時期尚早といえます。

なぜなら、シェンさんが目安とする4パーセントで運用しても、収支がマイナスになり、資産が減り続けるからです。

ハイリスクの投資商品に手を出す

クリスティー・シェンさんが提唱するFIREのスキーム自体はシンプルです。

節約を心がけて貯蓄を増やし、それを投資に回してリターンを得ることでFIRE達成までの期間を短縮するというものです。

シェンさんの場合は、投資商品のなかでもローリスク・ローリターンで手数料の安い投資信託やETFを推しています。 ローリターンでもそれを積み重ねることで、FIRE達成までの年数を圧縮するというのが彼女の戦略です。

ただ、すべての人がシェンさんのように、忍耐力があるわけではありません。 地道な積み上げに嫌気がさしてハイリスク・ハイリターンの投資商品に手を出した結果、資産を大幅に減らす失敗も考えられます。

シェンさんは、FIRE本のなかでハイリスク・ハイリターンの投資を完全否定しているわけではありませんが(タイプの違いといっている)、彼女が提唱している考え方とは違うことを認識しておいたほうがよいでしょう。

株式市場の暴落に耐えられない

いくらローリスク・ローリターンの投資をしても、株式市場が暴落したときには大きなダメージを受けます。

そんなときは所有している金融商品を手放したくなりますが、これは多くの場合、誤った選択のようです。

一見すると、暴落時には金融商品を手放して、様子見をすることが安全策のように感じられます。しかし、売却してしまうと反発のチャンスを捉えられないリスクがあります。クリスティー・シェンさんは、株式市場の暴落を乗り越えてFIREを達成しました。補足すると、シェンさんたちが投資をはじめた段階で組んだ投資ポートフォリオは「株式比率6割・債券比率4割」というデフェンシブなものでした。

株式が暴落した局面では、債券が上がる可能性が大きいためダメージを吸収する効果があります。

節約で幸福感を減らしてしまう

クリスティー・シェンさんは、FIRE本のなかで「節約」についてかなりのページを割いています。とはいえ、やみくもな節約を推奨しているわけではありません。

シェンさんが提唱する節約は、試行錯誤しながら自分を「幸せにする支出」と「幸せにしない支出」を見極め、後者を優先して削るやり方です。

とくに、光熱費などの「基礎的支出」は幸福感に影響しないので、削ることを推奨しています。仮に、無理な節約でFIREを達成しても、人生の幸福感を得られなければ本末転倒でしょう。

また、無理な節約は反動も出やすいため、長期的かつ安定的に資産を増やしていくFIREには向かないやり方といえます。

FIRE5つの失敗パターンでとくに重要なのは?

ここでは最近、若い世代に注目されているFIREで考えられる、5つの失敗パターンを見てきました。

2.資産が不十分なのにリタイアしてしまう

3.ハイリスクの投資商品に手を出す

4.株式市場の暴落に耐えられない

5.節約で幸福感を減らしてしまう

上記のうち、とくに重要なのは1の「自分に合わないやり方をしている」です。

もし、あなたがシェンさんと同じやり方でFIREを目指すなら、前提として「彼女と同じオプティマイザータイプにあてはまるのか」その見極めがポイントになります。

そして、オプティマイザータイプにあてはまるなら、FIRE本の内容を実践する価値があるでしょう。また、オプティマイザータイプ以外ならFIRE本の内容を参考程度にするのがよいのかもしれません。

>>【無料eBook】30代で知りたかった「お金」の極意 後悔しない8つのポイント

【オススメ記事】

・お金だけで幸せになれる?老後に必要なものを考える

・ビジネススキルに効果を発揮「マインドフルネス」について

・知っておきたい額面と手取りの基本

・進む働き方の多様化!「エンプロイアビリティ」とは

・増加する早期退職に備えて! 40代・50代の転職と「成功」に必要なこと