「同じ土地なのに、売却査定では3,000万円、固定資産税の通知書では2,000万円と評価が異なる」。こうした価格差が生まれるのは、日本の不動産が「一物四価(いちぶつよんか)」という独特の評価制度を持つためです。これは、一つの土地に4種類の価格が存在し、それぞれ計算方法が異なることを意味します。

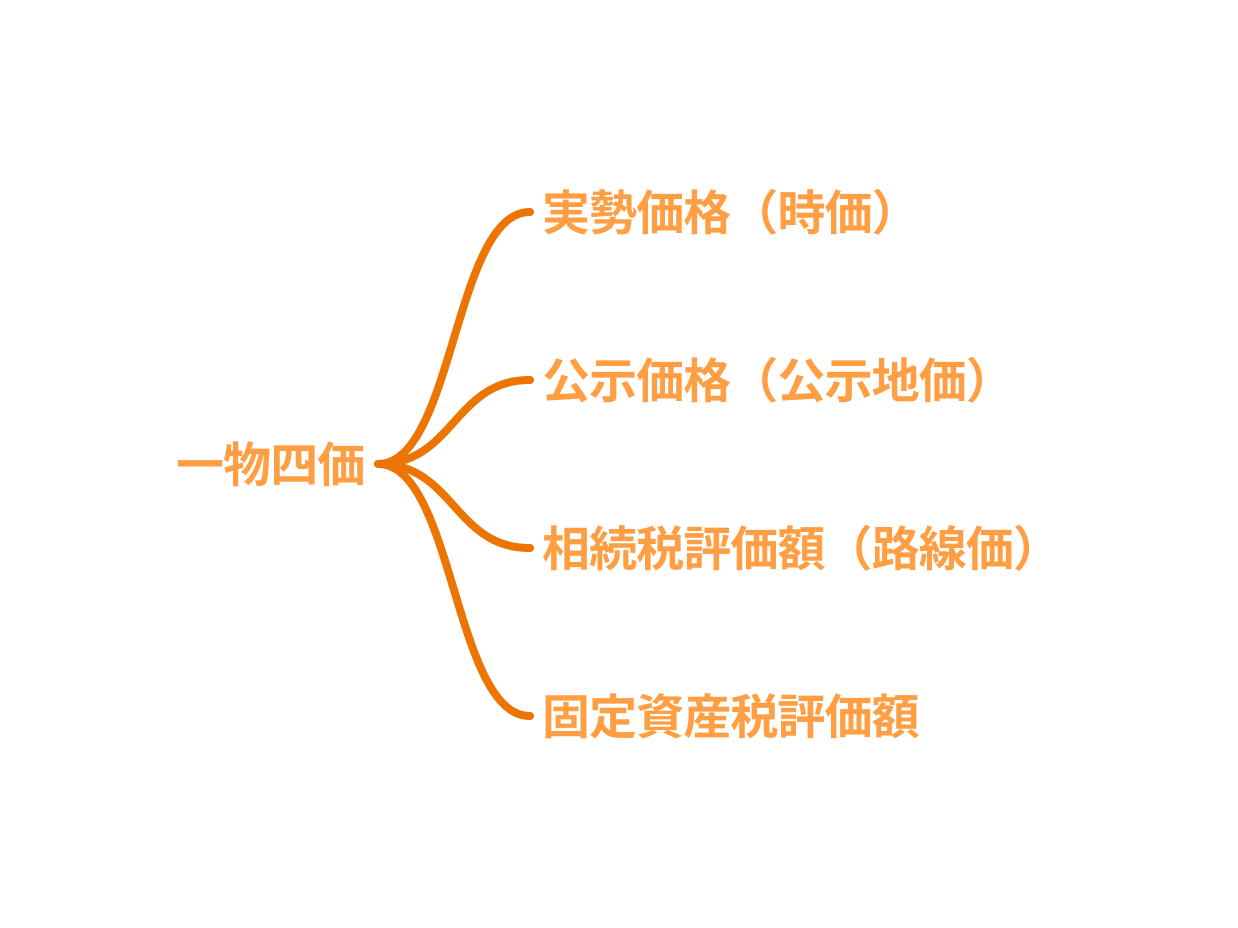

一物四価を構成するのは、以下の4つの価格です。

- 実勢価格(時価):実際に市場で取引される価格

- 公示価格:国が発表する土地評価の指標となる価格

- 相続税評価額(路線価):相続税や贈与税の計算に使う価格

- 固定資産税評価額:固定資産税などの基準となる価格

この記事では、一物四価が生まれた背景と各価格のおおよその換算割合を解説し、電卓だけでできる簡単な計算ステップを具体例付きで紹介します。

目次

1.一物四価とは?4つの土地価格の役割と違い

土地の価格は一つで十分なように思えますが、実際には「売買」「公共事業」「税金の計算」といった異なる目的のために、それぞれ最適化された4つの価格が存在します。ここでは、各価格の役割と特徴を一つずつ見ていきます。

1-1.実勢価格(時価)

「時価」とも呼ばれ、実際に買い手と売り手の合意によって成立した、ありのままの取引価格です。不動産情報サイトに掲載されている「売出価格」とは異なり、国土交通省の「不動産取引価格情報検索」などで公開される「成約価格」が実勢価格の目安となります。需要と供給のバランスや個別の事情が直接反映されるため、後述する公的な価格よりも変動が大きいのが特徴です。

参考:不動産価格(取引価格・成約価格)情報(国土交通省)

1-2.公示価格(公示地価)

国土交通省が、毎年1月1日時点の標準的な土地(標準地)の価値を評価し、3月に公表する全国共通の指標です。この公示価格は、国土交通省の検索サイトで誰でも調べることができます。「更地」の状態を前提に、「自由な取引で通常成立するであろう価格」として算定されます。公共事業の用地買収価格の算定や、後述する路線価・固定資産税評価額の基準にもなっており、まさに土地価格の“ものさし”と言える存在です。

参考:国土交通省地価公示・都道府県地価調査の検索(国土交通省)

1-3.相続税評価額(路線価)

国税庁が、相続税や贈与税を計算するために定める価格です。毎年7月に公表され、公示価格の8割程度が目安とされています。道路に面する宅地の1㎡あたりの価額が示されており、これをもとに土地の評価額を算出します。この基準を使うことで、納税者は土地の価値を自分で調べる手間なく申告でき、税務署も公平な課税が可能になります。路線価は、国税庁のウェブサイトで調べることができます。ただし、郊外や山林などで路線価が定められていない地域もあり、その場合は「倍率方式」という異なる計算方法が用いられます。

参考:

財産評価基準書 路線価図・評価倍率表(国税庁)

No.4606 倍率方式による土地の評価(国税庁)

1-4.固定資産税評価額

市区町村(東京23区は東京都)が、固定資産税や都市計画税、不動産取得税などを計算するために用いる価格です。3年に1度評価が見直され(評価替え)、公示価格の7割程度が水準の目安とされています。他の価格に比べて更新頻度が低いため、地価が急激に変動した際には、実勢価格などとの間に一時的な差が生まれやすい点に注意が必要です。この評価額は誰でも確認できるわけではなく、毎年4~6月頃に不動産所有者に届く「固定資産税の納税通知書」に同封されている「課税明細書」で確認するのが基本です。

納税通知書が手元にない場合や、他の土地の目安を知りたい場合は、一般財団法人 資産評価システム研究センターが運営する「全国地価マップ」が便利です。このサイトでは、評価額の基礎となる「固定資産税路線価」を調べることができます。

ただし、「全国地価マップ」で表示されるのは、あくまで計算の元となる路線価です。個別の土地の実際の評価額は、土地の形状などに応じて調整されるため、必ずしも路線価の金額と一致しません。目安として活用するようにしましょう。

参考:全国地価マップ(一般財団法人 資産評価システム研究センター)

関連記事:賃貸経営に関わる固定資産税の基礎知識。優遇措置と節税対策を押さえよう

2.一物四価の割合の目安と簡単な計算ステップ

ここからは、4つの価格が互いにどのくらいの割合になるのか、その目安と簡単な換算方法を解説します。この方法を知っておくだけで、手元にある一つの価格から、他の価格を大まかに予測することが可能になります。

2-1.公示価格を基準にその他の価格をイメージする

4つの価格の割合は、土地評価の“ものさし”である「公示価格」を100%とした場合に、他の価格がどのくらいの位置づけになるのかで覚えるのが近道です。

- 実勢価格:公示価格の110 〜 140%が目安

- 路線価:公示価格の約80%が目安

- 固定資産税評価額:公示価格の約70%が目安

まずは「固定資産税評価額(70%)< 路線価(80%)< 公示価格(100%)< 実勢価格(110%〜)」という価格の力関係をイメージとして掴んでおきましょう。

2-2.手元の価格から他の3つの価格を計算する方法

上記の割合を使えば、逆算も簡単です。例えば、手元に固定資産税の納税通知書しかない場合でも、他の価格を推定できます。

【計算例】固定資産税評価額が2,100万円の土地の場合

ステップ1:基準となる「公示価格」を算出する

まずは、固定資産税評価額を「70%(0.7)」で割り戻して、公示価格を求めます。

2,100万円(固定資産税評価額) ÷ 0.7 = 3,000万円(公示価格の目安)

ステップ2:公示価格から他の価格を求める

路線価の目安 = 3,000万円 × 0.8 = 約2,400万円

実勢価格の目安 = 3,000万円 × 1.1~1.4 = 約3,300~4,200万円

※実勢価格はあくまで目安です。都市部の人気エリアでは公示価格の1.5倍以上になることもあれば、地方の過疎地では公示価格を下回ることもあります。正確な価格は不動産会社の査定で確認しましょう。

2-3.【早見表】一目でわかる!一物四価の割合の目安と役割

最後に、これまでの情報を一覧表にまとめました。各価格の序列と、主な役割をもう一度確認しておきましょう

| 価格の種類 | 公示価格を100とした時の目安 | 主な目的・用途 |

|---|---|---|

| 実勢価格 | 110 ~ 140% (変動あり) | 実際の不動産売買で使われる価格 |

| 公示価格 | 100% (すべての基準) | 公共事業の用地取得や、他の公的価格の基準 |

| 路線価 | 約80% | 相続税・贈与税の計算に使われる価格 |

| 固定資産税評価額 | 約70% | 固定資産税・都市計画税などの計算に使われる価格 |

3.一物四価を支える法律と制度

4つの土地価格が存在するのは単なる慣習ではなく、「公平な取引」と「公平な税金」という2つの大きな目的に根ざしています。ここでは、それぞれの価格がどのようなルールに基づいているのかを紐解いていきましょう。

3-1.地価公示制度の役割

公示価格は、昭和44年制定の地価公示法に基づき、国土交通省・土地鑑定委員会が毎年1月1日時点の標準地を鑑定評価し、3月に公示する全国共通の指標です。目的は「一般の土地取引価格への指標提供」「公共用地取得価格の算定基準」「公的評価の均衡化」の3つ。複数の不動産鑑定士が評価し、委員会が審査調整するプロセスを経ることで客観性を担保しています。公示価格はその後、基準地価や財務諸表上の時価評価など他の公的評価にも波及し、土地価格体系の“ハブ”として機能します。公示価格は、国が客観性を担保した、すべての土地価格の「土台」といえるでしょう。

参考:地価公示制度の概要(国土交通省)

3-2.相続税・固定資産税評価の法的根拠

相続税評価額(路線価)は国税庁が毎年7月に発表し、「公示価格のおおむね80%」を目途に設定すると明記されています。これにより納税者は実勢調査を省きつつ、全国一律の尺度で相続税・贈与税を申告できます。

一方、固定資産税評価額は地方税法に基づき、市区町村が3年ごとに見直します。総務省の固定資産評価基準では「地価公示価格の70%程度」を評価水準とする方針が示されており、公示価格との連動で地方税の均衡を図っています。

参考:

令和6年分の路線価等について(国税庁)

固定資産税の概要(総務省)

3-3.市場価格形成と取引慣行

公示価格や税務評価があっても、実際の売買では需給バランスや物件固有の条件が強く反映されます。人気エリアや整形地で需要が集中すれば、公示価格の1.2倍超で成約する例も珍しくありません。逆に郊外や形状に難のある土地では公示価格を下回るケースもあります。こうした“実勢価格の揺らぎ”を補正するために、行政は「70%」「80%」といった係数で公的評価を設定することで、公平な課税の基準としつつ、実際の取引は市場に委ねるという、制度と実態のバランスを取っているのです。

4.4つのシーン別「使うべき土地価格」

土地の評価額は、目的によって「参考にすべき価格」が変わります。ここでは売買・相続・税金・融資の4シーンを取り上げ、どの価格を基準に考えればよいのかを解説します。

4-1.売却・購入交渉で重視する実勢価格

実際の不動産取引で最も重要になるのは、「実勢価格」です。広告に掲載されている「売出価格」ではなく、実際にいくらで売れたかという「成約価格」を参考にします。交渉のスタートラインとしては、国が毎年公表する公示価格を“客観的な相場の目安”に据え、そこから物件固有の条件や需給を織り込んで上下させるのが通例です。実勢価格は公示価格よりも1〜4割程度高く成立する都市部の例も多く、まずは成約事例データや国交省「不動産取引価格情報」を確認してレンジ感を把握しましょう。

4-2.相続税・生前贈与シミュレーションで見る相続税評価額(路線価)

相続税や贈与税の申告では、相続税評価額(路線価)を用いることが法律で定められています。前述した通り、路線価は公示価格のおおむね8割を目途に設定され、公示価格や実勢価格より低めに算出されます。生前贈与の試算や相続税対策を検討する際は、国税庁の路線価図で該当道路の単価を調べたうえで、奥行補正率などを掛け合わせて評価額を出す流れになります。

参考:奥行価格補正率表(昭45直資3-13・平3課評2-4外・平18課評2-27外改正)(国税庁)

4-3.固定資産税などを支払う際の固定資産税評価額

毎年支払う固定資産税や、不動産取得時にかかる不動産取得税などの基準となるのは、「固定資産税評価額」です。

これは公示価格の概ね7割水準に抑えられており、公示価格や実勢価格が上昇していても3年ごとの評価替えのタイミングまでは据え置かれる場合があります。評価額が実情より高すぎると感じるときは、土地の形状や利用状況、近隣取引事例を示して不服申立て(審査の申出)を行うことで減額が認められるケースもあります。

4-4.銀行融資・担保評価で参照される価格

不動産担保ローンやアパートローンでは、金融機関が保守的に見積もるため、公示価格よりも路線価を基準にすることが多い傾向にあります。路線価に形状補正や担保掛目(60〜80%程度)を掛けたうえで融資可能額を算定します。融資相談の際は、路線価ベースで試算し、必要に応じて不動産鑑定評価書を取得して担保価値を補強する方法も検討しましょう。

このように、四つの価格は「法的根拠」「課税対象」「リスク許容度」の違いから目的別に使い分けられています。

5.基準地価を加え、一物五価と呼ばれることもある

これまで土地の4つの価格(一物四価)を中心に解説してきましたが、実はこれらと非常によく似た、もう一つの重要な公的価格が存在します。それが「基準地価(きじゅんちか)」です。

不動産の専門家は、公示地価とこの基準地価をセットで見るのが一般的で、これらを合わせて「一物五価(いちぶつごか)」と呼ぶこともあります。ここでは、基準地価の役割や公示地価との違いを見ていきましょう。

5-1.基準地価とは?公示地価を補完する価格

基準地価とは、各都道府県が毎年7月1日時点の土地の価格を調査し、9月頃に公表するものです。公示地価を補完する役割を持ちます。

公示地価が「国」の調査であるのに対し、基準地価は「都道府県」による調査であり、公示地価の調査地点を補う形で、よりきめ細かな地点の価格が示されます。

参考:東京都基準地価格(東京都庁)

5-2.公示地価と基準地価の主な違い

両者は非常によく似ていますが、以下の点で違いがあります。

| 項目 | 基準地価 (都道府県地価調査) |

公示地価 (地価公示) |

|---|---|---|

| 調査主体 | 都道府県 | 国(国土交通省) |

| 基準日 | 7月1日 | 1月1日 |

| 調査地点 | 公示地価を補う、より多くの地点 | 全国の標準的な地点 |

| 調査対象 | 都市計画区域外の林地なども含む | 全国の標準的な地点 |

| 法的根拠 | 都市計画区域外の林地なども含む | 都市計画区域内の土地が中心 |

一番のポイントは基準日の違いです。

公示地価は「1月1日」時点の価格ですが、基準地価は半年後の「7月1日」時点の価格です。この半年間の価格の動きを定点観測することで、よりタイムリーな地価の動向を把握することができます。

例えば、春先に大きな経済変動や災害があった場合、その影響は1月1日時点の公示地価には反映されませんが、7月1日時点の基準地価には反映されます。そのため、不動産のプロは両方の価格を比較して、地価のトレンドをより正確に読み解いているのです。

6.一物四価を理解して土地売買・相続をスマートに

土地の価格が4種類ある理由と、それぞれの関係性を理解することは、不動産取引や税金の計算において強力な武器となります。この記事で解説した「公示価格を100%とした場合、路線価は約80%、固定資産税評価額は約70%」という関係性を基本に、シーンごとに適切な価格を使い分けましょう。

それぞれの土地価格の役割や使用されるシーンを理解しておけば、「この土地の価値はいくらだろう?」「税金はどのくらいかかる?」といった漠然とした不安が、根拠のある予測に変わります。

土地の価値を多角的に把握し、売買や相続で損をしないための知識を身につけましょう。

>>【無料eBook】「借金は悪である」という既成概念が変わる本

【オススメ記事】

・副業で考える人生設計|マンション経営も視野に入れた副業の可能性

・首都圏でのマンション経営|覚えておくべき「相場感」を紹介

・始める前に読んでおきたい 初心者向け長期資産運用のコツがわかる本5冊

・土地とマンションの資産価値は?「売却価値」と「収益価値」

・人生はリスクだらけ……でもサラリーマンが行う対策は1つでいい