生命保険にはさまざまな種類があり、その中の死亡保険には相続税の節税効果があると言われています。しかし、すべての人に節税効果があるわけではありません。そもそも課税されない人がおり、加入しても節税につながらないならないケースもあるからです。詳しくは以下で説明しますので、最後までよく読んだうえで加入を検討してください。

なぜ生命保険で相続税を節税できるのか

生命保険を使った節税の仕組みを説明します。相続税がかかるのは、一部の富裕層です。まずは今の状況で亡くなったら課税されるかどうか確認し、生命保険に加入した場合どれくらい節税できるかシミュレーションしてみましょう。

相続税を納めるのはこんな人

相続税は、相続財産の価値が3,600万円を超えるときに発生する可能性があります。被相続人が亡くなると、配偶者や子どもなどに持ち物や不動産などの所有権、法律上の権利・義務などが相続されます。その相続財産の価値の合計が一定以上になると課税されるのが相続税です。

相続は家族や親戚がいる限り、誰にでも起こる可能性がありますが、すべての相続人に相続税がかかるわけではありません。死亡者数に対する相続税が発生した件数の割合は、2014年までが例年約4%、2015年以降は約8%です。

相続税の計算をする際には、さまざまな「控除」が受けられます。控除とは相続財産の価値から一定額を差し引くことができる特典のようなものです。その結果がゼロ以下になれば納税義務はなく、申告する必要もありません。

すべての人に適用される「基礎控除」は、被相続人(亡くなった人)と遺族の関係とその人数によって決まります。基礎控除額は「3,000万円+600万円×法定相続人の数」で計算されます。

法定相続人とは、民法で定められた相続人です。必ずしも法定相続割合のとおりに相続しなければならないわけではありません。法定相続割合は相続の基本ルールのようなもので、当事者たちの話し合いがうまくいかない場合、裁判で参考にされます。

また、知らない間に自身を法定相続人とする人が亡くなっていた場合は、原則的に法定相続人と法定相続割合をもとに相続による権利・義務が確定します。

2015年に相続税法の改正があり、基礎控除額が大幅に減ったことで話題になりました。これによって、相続税が課税される人の割合が倍(約4%から約8%へ)になったのです。

相続税の計算方法のキホン

基礎控除以外にも、さまざまな控除があります。たとえば、配偶者は1億6,000万円か法定相続割合のどちらか多い金額までは相続税がかかりません。未成年者や障害者にも軽減措置があります。

具体例を挙げて計算してみましょう。亡くなったAさんは預金5,000万円と自宅(時価5,000万円)、その他にも株式や貴金属類など1,000万円を持っていました。Aさんには、妻と成人した2人の子どもがいます。

相続財産の合計額は1億1,000万円です。基礎控除額は「3,000万円+600万円×3人」で4,800万円。配偶者控除以外の控除はないため、課税される正味財産は差し引き6,200万円です。

この6,200万円を、いったん法定相続割合で相続したと仮定して、相続税の合計を求めます。配偶者と子どもは1/2ずつなので、この場合は妻が3,100万円、子どもたちは1/2を2人で分けるので1,550万円ずつです。

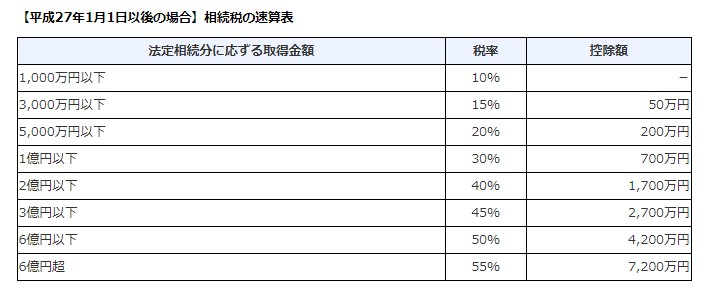

<相続税の速算表>

(出典: 国税庁ホームページ)

相続税の合計額は、以下のとおりです。

妻 3,100万円×20%-200万円=420万円

子1 1,550万円×15%-50万円=182.5万円

子2 1,550万円×15%-50万円=182.5万円

420万円+182.5万円+182.5万円=785万円

(出典: 国税庁ホームページ)

相続税の合計額は、以下のとおりです。

妻 3,100万円×20%-200万円=420万円

子1 1,550万円×15%-50万円=182.5万円

子2 1,550万円×15%-50万円=182.5万円

420万円+182.5万円+182.5万円=785万円

各人が納める税金は、上記の合計額を実際の相続割合に応じて按分します。785万円を法定相続割合どおりに分割した場合、妻が納める相続税は392.5万円、子どもたちは196.25万円ずつです。妻には配偶者控除が適用されるので、最終的な納税額は子ども2人の合計392.5万円です。

生命保険に適用される控除

生命保険の保険金は厳密に言うと相続財産ではなく、相続税の計算上相続財産と同様に扱われる「みなし相続財産」です。相続人が受け取った保険金は、相続財産に加えられます。ただし、「非課税限度額」を控除できます。

非課税限度額は、「500万円×法定相続人の数」です。

先ほどの例で、Aさんが生命保険に入っていた場合の計算をしてみましょう。預金を使って保険料2,000万円の保険に加入し、子ども2人に1,000万円ずつ保険金が支払われたとします。

法定相続人は3人ですから、非課税限度額は500万円×3人で1,500万円です。保険金の合計は2,000万円なので、差し引き500万円に対して課税されます。預金は、保険に加入したことによって5,000万円から3,000万円に減りました。

生命保険を除く課税対象の財産額は、以下のとおりです。

預金3,000万円+不動産5,000万円+その他1,000万円-基礎控除額4,800万円=4,200万円

相続税の合計額は、以下のとおりです。課税される財産額は、法定相続割合で分けると妻が2,100万円、子どもがそれぞれ1,050万円ずつになります。

妻 2,100万円×15%-50万円=265万円 子1 1,050万円×15%-50万円=107.5万円 子2 1,050万円×15%-50万円=107.5万円

生命保険を除く相続税の合計額は480万円です。法定相続割合で分割した場合の各人の税額は、妻は配偶者控除が適用されて0円、子どもたちはそれぞれ120万円です。子1の生命保険に対する相続税は、以下のように計算します。

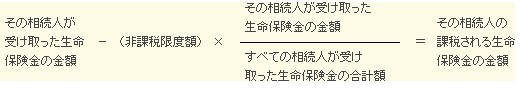

(出典: 国税庁HP)

(2,000万円【受取額の合計】-1,500万円【非課税限度額】)×1,000万円【子1の受取額】÷2,000万円【受取額の合計】=250万円【子1の生命保険に対して課税される部分】

(出典: 国税庁HP)

(2,000万円【受取額の合計】-1,500万円【非課税限度額】)×1,000万円【子1の受取額】÷2,000万円【受取額の合計】=250万円【子1の生命保険に対して課税される部分】

250万円×10%=25万円【子1が受け取る生命保険に対して課税される相続税】

子1と子2の相続税額は、生命保険を含めるとそれぞれ145万円、2人合わせて290万円です。

生命保険に加入することによって、相続税の合計は402.5万円から290万円と、112.5万円減らすことができました。

預金にはその金額に応じて相続税がかかりますが、生命保険には法定相続人1人あたり500万円の非課税限度額があるため、節税効果があるのです。

節税にならないケースがあることに注意

上記のように計算してみて効果がありそうでも、場合によっては節税にならないことがあります。特に以下のようなパターンでは注意が必要です。

契約関係によっては相続税の対象とならない

生命保険は、すべてが「みなし相続財産」になるわけではありません。保険料を負担した人が亡くなり、相続人に保険金が支払われた場合のみ非課税限度額が適用されます。

相続人以外の人が受取人の場合は、遺贈として扱われます。遺贈は贈与と言葉は似ていますが、贈与税ではなく相続税の対象です。この場合、500万円の非課税限度額は適用されません。

保険料負担者と被保険者(亡くなることによって保険金が発生する人のこと)が別の場合も、かかる税金は贈与税です。先ほどの例で、保険料を支払っていたのがA氏ではなく妻だとしたら、妻から子どもへの贈与と見なされます。

妻が保険料を負担し、受取人も妻の場合は所得税がかかります。受け取った金額から支払った保険料を差し引き、50万円を控除し、その半分が課税対象になります。

相続放棄をした場合

相続人には、相続放棄という選択肢があります。一切の財産を引き継がず、はじめから相続人ではなかったと見なされるための手続きです。 相続放棄をしても保険金を受け取る権利はなくなりません。保険金請求権は、相続財産とは異なる固有の権利だからです。

相続放棄をした人には、非課税限度額の適用はありません。ただし、他の法定相続人の相続税を計算する際は、相続放棄はなかったものと考えます。

先ほどの例で子2が相続放棄した場合、子1の生命保険に対する相続税額は変わらず、25万円です。子2は受取額の1,000万円が課税対象となります。税額は以下のとおりです。

1,000万円×10%=100万円

相続放棄をした人は、民法上の関係としては「赤の他人」と見なされます。相続税法上も、相続人以外の人が受け取ったときと同様に処理されるため、非課税限度額は適用されません。

年金方式の場合は?

契約内容によっては、保険金を年金方式で受け取れます。この場合も非課税枠が適用できることは変わりません。ただし、一時金で受け取るときとは取り扱いが異なるので注意が必要です。

年金方式では、一定の期間または受取人が亡くなるまで定期的に保険金が支払われます。まだ受け取っていない部分に対しても課税されるので、納税資金が足りなくなる可能性があります。税金を「先払い」するイメージです。

被保険者が亡くなった時点では、将来いくら受け取れるかわかりません。そのため、年金方式に対する相続税は、解約した場合の返戻金や、平均余命を使って見積もった金額で計算します。

受け取りを開始した翌年以降は、所得税がかかります。相続税を取られた上に所得税まで取られるなんて、税金を二重に支払っているように感じるかもしれません。しかし、相続財産にあたる部分は非課税扱いになるので心配いりません。

法人保険のメリットは?

経営者や資産管理法人を持っている人などは、法人名義で生命保険に加入することもできます。受取人を遺族にするか、法人にするかで税務上の取り扱いが変わります。

受取人を遺族にした場合は、個人で加入したときと大きな差はありません。たとえば、社長が亡くなったとき、その妻が受け取るようなケースです。保険料は給与として扱われ、所得税がかかります。役員報酬から天引きされて支払っているようなイメージです。受取時は遺族に相続税がかかります。

受取人を会社にした場合、相続税との直接的な関係はなくなります。問題になるのは、保険料をどこまで会社の経費として計上できるかです。これは2019年6月に国税庁の通達によって改正され、解約時の返戻率に応じて決まることになりました。

以前は法人名義で加入する一部の保険が、「節税保険」として流行しました。多くの経営者の加入を後押ししたのは、「保険料は支払った年度の経費に計上できるため利益を圧縮でき、法人税の節税になる」という触れ込みです。実際には、会社が受け取る保険金に課税されるため、節税効果はほとんどありません。

国税庁の通達は、この販売手法を問題視したことで発せられました。経費計上できる割合を抑えることで、見せかけの節税効果を減らし、経営者をあおるような販売手法をけん制する意図があったのでしょう。

相続税の節税だけじゃない!相続対策に生命保険を活用する理由

生命保険に加入することのメリットは、節税だけではありません。相続対策として以下のような効果があります。

納税資金になる

生命保険は納税資金の確保にも有効です。相続に関するトラブルで多いのが、納税資金が足りなくなることです。これは、相続財産に現金・預金が少なく、不動産などすぐに換金しにくいものが多いときに発生しやすいです。土地持ちや大家さん、地価が高い地域に広大な敷地の自宅を持っている人は要注意です。

相続税は、被相続人が亡くなってから(相続があったことを知ってから)10ヵ月以内に申告・納税しなければならず、納税が遅れると延滞税がかかります。2019年の場合、期限から2ヵ月までは年率2.6%、それ以降は8.9%でし、日割り計算で請求されます。

不動産や証券などで相続税を支払う「物納」や、期限を延ばす「延納」もありますが、すべてが認められるわけではありません。延納の場合でも利子税がかかります。期限までに納めるに越したことはないのです。

相続税の申告では、財産調査や相続人調査、遺産分割など、やるべきことがたくさんあります。10ヵ月は長いようで短いです。「相続した不動産を売却して納税資金を確保しようとしたが、期限までに売れなかった」ということもあり得ます。

生命保険は、保険料の払い込みを始めてすぐに亡くなっても、保険金が支払われます。これが貯金との大きな違いです。不動産を多く持っているものの、相続税の納税に対応できるほどの現金を残すことは難しい人にとっては、加入するメリットがあります。

遺産分割の対象にならない

生命保険は納税資金としてだけではなく、生活資金としても役に立ちます。前述のとおり、保険金を受け取る権利は「みなし」相続財産であり、受取人固有のものです。よって遺産分割の対象にはならず、残したい人へ確実に届けることができます。

多くの保険会社は、保険金の支払い期限を「手続きが完了してから5営業日以内」としています。亡くなってすぐに手続きをすれば、1~2週間で振り込まれるわけです。

亡くなった人の銀行口座はじきに凍結され、引き出せなくなります。もし生活費をこの口座に入れていたら、困ったことになるでしょう。葬儀費用や入院費などを支払ったら、手元にお金がなくなってしまうかもしれません。そんなとき、保険金があると安心です。

遺産分割は、スムーズにいくとは限りません。どのように分けるかでもめて、裁判になるケースもあります。生命保険は、このような争いとは無関係にお金を残せます。

配偶者や子、親などの法定相続人には、「遺留分」という、遺言でも動かすことができない相続の権利が保障されています。生命保険の保険金は相続財産ではないので遺留分を主張できませんから、残したい人に残したい金額を渡せるのです。

複雑だがメリットが多い生命保険

生命保険には法定相続人1人あたり500万円の非課税限度枠があるため、相続税の節税になります。

ただし、基礎控除をはじめとする各種控除や、相続放棄など諸条件との兼ね合いがあり、必ず節税効果が表れるとは限りません。とはいえ、納税資金の確保や遺産分割の対象とならないという別のメリットもあります。

生命保険と相続対策の関係は複雑です。よって、税理士などの専門家に相談したうえで加入を検討するといいでしょう。

>>【無料eBook】「借金は悪である」という既成概念が変わる本

【オススメ記事】