不動産投資の初心者はマンション経営に興味を持った際、新築と中古のどちらの物件を購入すべきか迷ってしまうかもしれません。同じ不動産投資とはいえ、新築マンションと中古マンションとでは扱い方が大きく異なります。本稿では新築マンションと中古マンションの違いや、メリット・デメリットなどについて解説し、あわせてワンルームマンションのおすすめポイントやリスクを紹介。金融機関から融資を受ける際に審査される属性についても確認します。

目次

1.マンション経営で最初にぶつかる選択肢とは

マンション経営をしてみたいと思った後、大抵の人は経営の方法を模索しつつインターネットなどを通じて物件の調査を行うことでしょう。この際、最初にぶつかるのが新築マンションと中古マンションの問題です。

新築のほうがきれいで設備も良いのは当然ですが、中古の価格は捨てがたいと思う人も多いのではないでしょうか。結果、お財布と相談しながら物件とにらめっこをする流れになる人もいるかもしれません。

しかしそれは大きな間違いです。物件は新築と中古では扱い方がまったく異なります。では両者の違いとは一体どのようなものなのでしょうか。

2.新築マンションと中古マンションはどう違うの?

具体的に新築マンションと中古マンションとでは何が違うのでしょうか。

ここでは「価格」「諸経費」「間取り・設備」「築年数」「所有期間」の5つのポイントから考察していきます。

2.諸経費が違う

3.間取りや設備が違う

4.築年数が違う

5.所有できる期間が違う

2-1.価格が違う

最初に目につくのはやはり価格です。

安いという点でいえば中古マンションに当然軍配が上がりそうな気がしますが、実は必ずしもそうとはいい切れません。新築マンションの場合は、賃貸需要も高いため価格が高く設定されている傾向があります。

一方、中古マンションの場合、例えば、地方にある200万円程度の中古マンションであれば一括で買えるかもしれませんが、室内の設備や間取り、平米数の違いで価格が低く設定されている場合があります。

このように一概に価格だけで判断できないのです。

2-2.諸経費が違う

購入にかかる諸経費も違います。中古マンションのほうが多くかかるのですが、その理由は売り主への連絡や交渉を代行してくれる不動産会社に支払う仲介手数料の負担が大きいからです。

仲介手数料は宅地建物取引業法で定められており、不動産会社はこの上限額を超える仲介手数料を請求することができない仕組みになっています。

| 取引額 | 仲介手数料(上限額)の計算式 |

|---|---|

| 200万円以下 | 物件価格(税抜)×5%+消費税 |

| 200万円超〜400万円以下 | 物件価格(税抜)×4%+2万円+消費税 |

| 400万円超 | 物件価格(税抜)×3%+6万円+消費税 |

これにあてはめて計算してみましょう。

物件価格が3,000万円だった場合、計算式(速算式)は「物件価格(税抜)×3%+6万円+消費税」があてはまり、計算すると仲介手数料は105万6,000円となります。

このように、新築と中古では諸経費にかなり差が出るのがおわかりになるかと思います。

2-3.間取りや設備が違う

新築マンションであれば基本的にはバス・トイレ・洗面台も独立になっていますが、中古マンションの中には3点ユニットの物件も多くみられます

新築マンションにはオートロック・無料Wi-Fiなどが付いている場合が多く、中古マンションではそうとは限りません。

2-4.築年数が違う

築年数も押さえておきたいポイントです。築年数はさまざまな問題をはらんでいます。

・中古マンションは目利きが必要

中古マンションの場合、設備の老朽化、外観の古さはもとより耐震構造や管理の不具合など、一見すると目につきにくいところでリスクが生じます。

ただし、その分価格に反映されていることが多いため、相当な目利きであれば掘り出し物を見つけられる可能性もあるかもしれません。

・新築マンションは経年劣化による負担がない

新築マンションの場合は経年による劣化などについて悩む必要はありません。融資期間も長く設定することができ、毎月のキャッシュフローも安定しやすいでしょう。

セキュリティや立地などのチェックポイントさえしっかりと押さえられれば、初心者であっても安心して購入できるといえるのではないでしょうか。

2-5.所有できる期間が違う

中古マンションは、既に築年数が経っているため、老朽化が進んでおり、長期保有には向かないでしょう。

・中古マンションはベテラン勢が短期的に保有

中古マンションの購入者のなかには不動産投資のベテラン経営者が多い傾向です。

このような人は最初から相当な費用を用意して中古マンションを購入後、すぐにリノベーションを施し、短期間で売却を狙うこともあります。

これらは初心者では到底まねのできない芸当であり、彼らベテラン勢とマンションの購入で渡り合うのは初心者には厳しいといわざるをえません。

・新築マンションは長期保有が基本で初心者向け

一方、新築マンションの場合は長期保有が基本です。

節税と組み合わせながら20年、30年と物件を保有し、ローンの完済後には家賃収入が入ってくるという長期的な計画をたて、最小限のコストで将来の収入を作る、ローリスク・ロングリターンの運用です。

短期的に大儲けしたいという人にはおすすめはできませんが、貯蓄だけでは将来が心配、地に足をつけてこつこつと資産形成をしていきたいという初心者の方には非常におすすめです。

3.初心者におすすめは新築マンション

マンション経営を目的として物件を購入する場合、新築と中古では関わり方が異なります。

中古マンションは不動産投資に慣れた人や、専門の業者などがリスクを覚悟で行う面もある不確定要素が多い投資といえるでしょう。

ある程度マンション経営に慣れてきたら、都心の好立地の中古マンションを購入することも選択肢の1つになります。

一方、堅実かつ安定的な運営ができるのが新築マンションの経営です。不動産投資の初心者に向いており、中古に比べて入居者の確保が容易なので空室リスクが少ないことから、安定したマンション経営を実現することが可能です。

4.マンション経営にも種類がある

ワンルームマンションを経営するには主に次の3つの方法があります。自分が「専業大家」か「サラリーマン大家」なのかでも選ぶスタイルは違ってきます。

大まかに分けると、一棟経営は専業大家、区分所有経営はサラリーマン大家に向いているといえます。

2.区分マンション経営

3.区分マンション複数経営

4-1.マンション一棟経営

マンション一棟経営はいわゆる事業規模に相当する「5棟10室基準」にあてはまる物件が多いため、青色申告を利用する人に適しています。事業的規模で青色申告すると、最大65万円の青色申告特別控除が適用できます。

一棟経営は10室の物件であれば1室空室になったとしても、残りの9室は稼働しているので、空室リスクが少ないというメリットがあります。

一方で、老朽化すると集客力が落ち、空室リスクが高くなるうえに修繕費もかさむデメリットがあります。価格が安いからといって築古マンションを一等買いするのはリスクが高いでしょう。

4-2.区分マンション経営

区分マンション経営は、最も多いと思われるマンション経営のスタイルです。

マンションの1室を購入し、入居者に貸し出します。区分所有マンションは売り出されている物件数が多く、価格帯も幅広いため予算に合わせて容易に購入できるのがメリットです。

売買も活発に行われているため、売りたいときも買い手が見つかりやすい物件形態といえます。

デメリットは、1室しかないので、空室が出ると次の入居者が見つかるまでの期間は家賃収入がゼロになることです。

4-3.区分マンション複数経営

区分マンションの複数経営は分散投資の1つの方法です。

一棟経営は1つの物件で数十室程度を持つので空室リスクは少ないですが、エリアを分散することはできません。

しかし、区分マンションであれば東京に1室、埼玉に1室というようにエリアを分けて所有することも可能です。

複数経営にすることによって空室リスクや災害リスクを分散することができます。もちろん、一棟マンションを複数ヵ所で持つこともできますが、よほどの資金力がないと難しいでしょう。

5.とくにおすすめなのがワンルームマンション経営

マンション経営のなかでも、とくにおすすめなのがワンルームマンション経営です。

ワンルームマンションは、購入価格が安いうえに需要が安定し、将来にわたって単身世帯が増えるという社会的プラス要因もあります。

一つひとつメリットを確認してみましょう。

2.需要が安定している

3.単身世帯が将来も増える見込みである

5-1.少ない資金で購入できる

ワンルームマンションはファミリー向けに比べ少ない資金で購入できます。

一例として東京都中央区勝どきのワンルームマンションが2,000万円台後半からあるのに対し、同じく勝どきの3LDKは6,000万円台後半の物件が見られます。

一例ではあるものの、価格差が非常に大きいことがわかります。

5-2.需要が安定している

ワンルームマンションの入居者は単身の会社員や大学生などが中心です。

大学生は毎年4月には新たな学生が入学し、会社員は社会に出ても結婚するまでは単身で、それぞれ住居を構えます。

大学生や単身会社員は子どもがいるファミリー層と違い、住環境よりも通勤・通学に便利な立地を重視します。そのため、駅に近いワンルームマンションを好む傾向があります。

ワンルームマンションは毎年シーズンになると新たな需要が発生するので、安定して入居者を確保できる可能性が高い物件形態です。

5-3.単身世帯が将来も増える見込みである

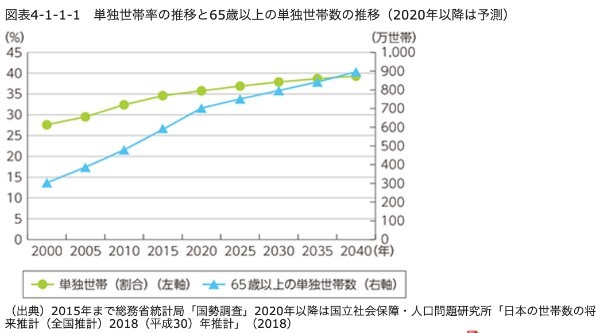

ワンルームマンションの主要顧客層である単身世帯は将来にわたって増える見込みです。

総務省が作成したデータによると、未婚率の増加や核家族化の影響で、2040年には単身世帯の割合が約40%に達すると予測されています。

グラフのように2040年までは一貫して右肩上がりで増加する見込みのため、ワンルームマンションの需要は今後も衰えることはないでしょう。

6.知っておきたいワンルームマンションに潜むリスク

初心者でも経営しやすいワンルームマンションですが、リスクもあるので注意しなければなりません。

ワンルームマンションはファミリー向けとは異なる顧客層であるため、主に次のようなリスクがあることを心得たうえで購入する必要があります。

2.家賃水準が低い

3.原状回復費用の発生頻度が多い

6-1.入居期間が短い

ワンルームマンションは先に述べたように単身会社員や大学生が入居者の中心であるため、ファミリー層よりも入居期間が短いという傾向があります。

つまり、空室が発生するリスクが高いということを考慮しなければなりません。ただし、ワンルームマンションは回転率が高いので、空室期間はそれほど長くならない傾向もあります。

6-2.家賃水準が低い

ワンルームマンションは専有面積が狭いため、当然のことながら3LDKなどのファミリー向けに比べて家賃水準は低くなります。

家賃水準を近隣の物件よりも高くすると、マンションよりも安いアパートを選ぶ可能性もあるので、相場より高くすることはリスクがあります。

もし家賃水準を高くしたければ、新築のワンルームマンションを購入するのも1つの方法です。新築なら需要が多いため、中古の近隣物件よりも高い家賃に設定することが可能です。

6-3.原状回復費用の発生頻度が多い

ワンルームマンションは入社・入学シーズンに入居者が入れ替わる可能性が高いことから、原状回復費用の発生頻度が多いというデメリットがあります。

借主の落ち度による損傷や汚れに関しては貸主の負担はありませんが、経年劣化による部分は貸主に費用負担が発生する場合があります。

ただし、次の入居者から礼金が入れば相殺できるので、それほど大きなリスクとはいえないかもしれません。

7.金融機関から融資を受けるには属性が大切

金融機関から融資を受ける際は、申込者の属性が重視されます。

属性が最初から良いのが理想ですが、勤続年数が3年以上になってから融資を申し込む、キャッシングローンがあれば一括返済しておくなど、属性を良くする工夫も必要です。

7-1.融資の判断材料になる属性とは

融資の判断材料として重視されるのが「個人属性」です。

個人属性とは、融資を申し込む人の勤務先、勤続年数、年収、家族構成、住居の形態(持ち家か賃貸か)など、その人の社会的背景に関する項目をいいます。

あわせて金融資産(預貯金、株式、債券等)の経済的背景も個人属性としてチェックされます。

7-2.ローンが通りやすい属性

ローンが通りやすい属性は安定感があることです。

年収が高いことはもちろんですが、職業も公務員や医師、大企業など安定した勤務先であることが高い評価につながります。

加えて、会社や団体で役職に就いていることも加点されるポイントです。また、自営業の場合は安定した収益をあげていることが重要です。

7-3.ローンが通りにくい属性

逆にローンが通りにくい属性ですが、まず無職は基本的に融資を受けるのは難しいと考えたほうがよいでしょう。

他にも非正規雇用や勤続年数が3年未満、転職が多いなどの属性もマイナスポイントになります。自営業の場合は業績に波があると不利になります。もちろん、負債(借金)が多いのは大きなマイナスポイントです。

8.まとめ

マンション経営をするなら新築と中古のどちらがよいか?どちらもメリット・デメリットはありますが、結論をいうとリスクが低い分新築マンションがおすすめです。

ただし、新築ならすべて低リスクというわけではなく、多額のローンを組んで一棟マンションや億ションなど高額な物件を購入すればそれなりにリスクは高くなります。

初心者ならば、区分所有の新築ワンルームマンション、駅近物件を選んだほうが安心・安全です。初めてのマンション経営は、新築ワンルームマンションで安定した経営を目指してみてはいかがでしょうか。

>>【無料eBook】「借金は悪である」という既成概念が変わる本

【オススメ記事】

・副業で考える人生設計|マンション経営も視野に入れた副業の可能性

・首都圏でのマンション経営|覚えておくべき「相場感」を紹介

・始める前に読んでおきたい 初心者向け長期資産運用のコツがわかる本5冊

・土地とマンションの資産価値は?「売却価値」と「収益価値」

・人生はリスクだらけ……でもサラリーマンが行う対策は1つでいい