マンション経営を始めるには、銀行など金融機関のローンを利用するケースがほとんどです。そのローンの審査では年収が重視されます。

特に「年収700万円以上」であるかどうかが審査の可否に影響するといわれてますが、年収700万円をクリアしている人はそれほど多いわけではありません。それでは年収700万円未満の人はマンション経営を始められないのでしょうか。

そもそもマンション経営のためのローンでは年収をどう見ているのか、年収以外にはどんなことを審査しているのか、そして本当に年収700万円以上でないと審査には通らないのか、こういった疑問はこれからマンション経営を始めたいとお考えの方には大きな問題です。それと同時に、マンション経営を始めるとどの程度の年収を見込むことができるのか、金融機関の審査を攻略してマンション物件を買うだけの価値はあるのかといった点も気になるところだと思います。

そこで本記事では、マンション経営のモデル年収例やアパート経営との違いなどについて紹介しつつ、実際にマンション経営を始めるために通らなければならない金融機関の審査についても解説します。

目次

1.マンション経営で得られる年収例

実際のところ、マンション経営ではどの程度の年収を見込むことができるのでしょうか。区分マンション、一棟マンション、そして一棟アパートそれぞれの2024年版データから「標準的な年収像」を浮かび上がらせてみたいと思います。

ここで用いるのは、不動産投資情報サイト「楽待」を運営するファーストロジック社が行った投資用不動産市場調査の2024年4~6月版に基づくデータです。なお、ここで紹介している利回りはいずれも表面利回りなので、物件の維持費やローン返済などは考慮していません。

1-1.区分マンションの年収例

同データによると、2024年4月~6月の区分マンション投資の表面利回り平均は6.84%です。これは全国のデータなので首都圏をはじめとする大都市圏だけのデータになると利回りの平均値は低くなると考えられます。理由は、大都市圏の物件は価格が高く、地方と比べると利回りが低くなりやすいからです。

この利回り平均からモデル年収を算出してみましょう。3,000万円のマンションを購入して表面利回りが6.84%だとすると、年間の賃料収入が205万2,000円、毎月に換算すると17万1,000円になります。

1-2.一棟マンションの年収例

次に一棟マンションのデータも見てみましょう。一棟マンションはマンションの建物を一棟丸ごと所有してマンション経営をするもので、部屋数が20戸あるマンションであれば、20戸分のマンション経営をするビジネスモデルです。

同データでは一棟マンションの表面利回り平均は7.58%です。2億円のマンションを購入したとすると、年間で1,516万円の収入になります。それを毎月に換算すると、約126万円です。

区分マンションと比べると一棟丸ごと所有して管理をするため投資効率が高く、その分利回りが高くなっています。しかしその一方で、投資額が大きくなることや1つの建物に集中投資をすることへのリスクなどを考慮する必要があります。

1-3.一棟アパートの年収例

最後に、マンションではなく一棟アパートの年収例についても見てみましょう。アパートの場合は区分投資という概念がなく、一棟単位で所有し、経営をするのが一般的です。

同データでは一棟アパートの表面利回り平均は、9.16%です。6,000万円のアパートを購入したとすると、年間で549万6,000円の収入になります。これを毎月に換算すると、45万8,000円です。

2.マンション経営とアパート経営の違い

マンション経営とアパート経営は、いずれも不動産投資です。「アパマン経営」という言葉があるようにアパートとマンションは不動産投資のポピュラーな形といえますが、両者には似て非なるものといえるほど多くの違いがあります。ここでは、マンション経営とアパート経営の違いについて解説します。

2-1.マンション経営の特徴

マンション経営の大きな特徴は、区分と一棟の選択肢があることです。一棟マンションだと億単位の投資になることがほとんどですが、区分マンションだと数千万円で始めることができます。もちろん金融機関の融資を利用することができるので、仮に一棟マンション投資であっても億単位の現金を持っている必要はありません。

ただし、億単位の融資を引くにはそれなりの自己資金と信用力が必要になります。これを満たせる属性の人は限られてしまうと思いますが、区分マンションであれば「サラリーマン大家」という言葉で表現されるような人たちにも門戸が開かれます。

また、マンションとアパートとでは減価償却費の計上が可能な法定耐用年数に大きな違いがあります。 ほとんどのマンションは法定耐用年数が47年であるのに対し、アパートは22年です。耐用年数に倍以上の差があるということは、それだけ建物の耐久性に大きな差があることを示しています。長期目線で取り組むのであれば、数十年経っても資産価値が下がりにくいマンション経営のほうが初心者向きといえます。

2-2.アパート経営の特徴

先ほども述べたように、アパート経営には「区分」の概念がありません。一棟単位で売買され、不動産投資においても一棟アパート経営をするのが一般的です。一棟単位で賃貸経営をするため、物件の管理についても自己管理をするか、管理会社に委託するかといった選択をする必要があります。区分マンション経営であればすでに管理会社があるのでそういった手配をする必要がないのが普通です。

マンションよりもアパートのほうが利回りは高めになる傾向がありますが、それは取得価格がマンションよりも低い傾向があるからです。しかしながら先述のとおり、多くのマンションの法定耐用年数が47年であるのに対してほとんどのアパートは22年です。この法定耐用年数は減価償却費を計上できる年数でもあるので、節税効果の観点からもマンションのほうが購入後のメリットは大きいといえます。

3.マンション経営の収入と支出

続いて、マンション経営の収入と支出についても解説していきます。実際にマンション経営をすると、こんな収入があって、こんな支出があることをイメージしてみてください。

3-1.マンション経営の収入の内訳

マンション経営の収入は、先ほど平均的な表面利回りとして解説したとおりです。区分マンションであれば6.84%、一棟マンションの場合は7.58%というのが2024年4~6月のデータです。さらに先ほど述べたように、これは全国平均なので物件の価格が総じて高い大都市圏ではこれよりも低い数値になります。

購入する物件の価格に、この目安となる表面利回りを掛けると、大まかな収入を算出することができます。しかし、これはあくまでも表面利回りです。表面利回りは以下の計算式で求めることができる、シンプルな指標となっています。

年間の家賃収入 ÷ 物件の取得価格 × 100 = 表面利回り(%)

この計算式で求めることができるのは、その物件にどれだけ「稼ぐ力」があるかです。物件の維持費やローン返済額などは個々の投資案件によって異なりますが、物件そのものが持っている「稼ぐ力」は個々のオーナーの事情による影響を受けることはありません。そこで、物件同士の比較をするにはこの表面利回りが用いられます。

次にマンション経営の収入の内訳について詳しく解説していきます。

家賃収入の内訳には主に以下の5つがあり、それぞれに注意点や特徴があります。

・家賃

・礼金

・共益費・管理費

・更新料

・設備使用費

・家賃

家賃は入居者が毎月支払う賃貸料で、マンション経営において最も基本的で重要な収入源と言えます。家賃は物件の立地や間取り、築年数、設備の充実度などによって決まります。また、マンション経営において、家賃を適切に設定することが入居率や収益性を左右するため、近辺の競合物件や市場動向を考慮した慎重な判断が必要です。

・礼金

礼金は日本独特の慣習の一つで、入居者が契約時に家主に対して”感謝の気持ち”として支払うものであり、原則として返還されません。礼金の金額は、通常は家賃の1〜2ヶ月分が相場とされていますが、物件の条件や市場の状況によって異なります。礼金は、家主にとって初期収入の一部として位置づけられますが、近年では礼金なしの物件も増えてきており、特に都市部や新築物件では礼金ゼロをアピールポイントにしている物件も増えています。

・共益費・管理費

共益費や管理費はマンションの共用部分(エントランス、廊下、エレベーター、ゴミ置き場など)の維持管理や清掃などに充てるために入居者から徴収される費用です。この費用は、マンション全体の住みやすさを維持するためのものであり、管理会社がマンションを適切に管理することで、物件の資産価値や入居者の満足度が保たれます。共益費や管理費は、物件の規模や管理内容によって異なりますが、家賃とは別に徴収されることが一般的です。

・更新料

更新料は賃貸契約を更新する際に入居者が支払う追加料金です。通常、契約期間が満了するタイミングで発生し、金額はおよそ家賃の1ヶ月分が相場とされています。更新料は、契約を継続するための手数料や、家主に対する一種の謝礼金として位置づけられています。近年では、更新料を取らない物件も増えつつありますが、特に都市部ではまだ一般的な慣習です。

・設備使用料

設備使用料はマンション内に設置されている有料の設備(駐車場、駐輪場、トランクルーム、インターネットなど)を使用するために入居者が支払う費用です。例えば、駐車場を利用する場合には月額の駐車料金がかかり、インターネットを使用するとインターネットの使用料が発生します。設備使用料は物件の収益性を高め、入居者にとっての利便性を向上したり選択肢を広げることにもつながります。

3-2.マンション経営の支出・経費

前項ではマンション経営の収入を知るために、表面利回りについて解説しました。収入の次には、マンション経営の主な支出についても見ていきましょう。マンション経営をすることによって発生する主な支出や経費は、以下のとおりです。あくまでも一般的な目安ではありますが、それぞれの支出の目安を家賃に対する割合としてカッコ内に記しています。

・物件の管理費(管理会社に委託した場合)、修繕積立金(5~10%程度)

・税金、保険料(10~15%程度)

・ローン返済(50%前後程度)

※あくまでも目安であり物件の種類や融資内容によって異なります

これだけを見ると多くの支出があるように感じると思いますが、ここで挙げた支出はすべて経費として計上可能です。つまり、上記の支出分を経費として申告すると収入(所得)から差し引かれ、その分所得税と住民税が安くなります。

また、実際にキャッシュが出ていくわけではないので上記に挙げませんでしたが、減価償却費といって「建物の劣化分」も経費とすることができます。先ほど解説した法定耐用年数は減価償却費を計算するために設けられているものなので、物件の購入費用に0.022を掛けた金額を経費として計上し節税に役立てることができます。

次にマンション経営の支出・経費の内訳について詳しく解説していきます。

支出・経費の内訳には主に以下の7つがあり、それぞれに注意点や特徴があります。

・修繕費

・ローン返済費

・保険料

・各種税金

・仲介手数料

・諸経費

・管理委託費

管理委託費はマンションの管理を管理会社に委託する際に発生する費用です。管理会社は主に、共用部分の清掃や入居者対応、契約更新、家賃の徴収など、日常的な業務を代行します。委託費は、管理会社のサービス内容や物件の規模、所在地によって異なり、通常は月額で支払われます。管理委託費を支払うことで、オーナーは物件の日常的な管理をする必要がなくなり、さらに専門家が管理を行うため、経営の効率化が図れます。

・修繕費

修繕費はマンションの建物や設備を維持・修理するために必要な費用です。物件の老朽化や故障、災害による損傷に対応するための費用であり、適切な修繕を継続して行うことで物件の価値を維持し、入居者の安全と快適さを保つことができます。また、長期的な視点で修繕計画を立てることが重要で、適切なタイミングで修繕を行うことで、トラブルや余計なコストを削減することができます。

・ローン返済費

ローン返済費は物件購入時に借り入れた住宅ローンや事業用ローンの返済に充てる費用です。ローン返済は元金と利息を合わせて毎月支払われます。ローン返済費はマンション経営における固定的なコストであり、物件の購入価格や金利、返済期間によって金額が異なります。利益を最大化するためには、繰上げ返済や金利の見直しなどのコスト削減の工夫も必要です。

・保険料

保険料は火災保険や地震保険、建物賠償責任保険など、マンションを予期せぬリスクから守るためにかかる費用です。保険に加入することで、火災や自然災害、事故などによる損害から物件を保護し、修繕費用や入居者に対する賠償責任をカバーすることができます。保険料は物件の所在地や構造、保険内容によって異なります。適切な保険を選ぶことで、万が一のリスクに備えることができるため、経営者にとって重要な経費の一つと言えます。

・各種税金

マンション経営においては様々な税金が発生します。代表的なものに、固定資産税、都市計画税、不動産取得税、所得税、住民税などがあります。固定資産税と都市計画税は、毎年課される税金で、物件の評価額に基づいて計算されます。不動産取得税は、物件購入時に一度だけ支払う税金です。所得税や住民税は、家賃収入から経費を差し引いた所得に対して課税されるものです。マンション経営で利益を最大化するためには、適切な節税対策や経費計上を行うことが必要です。

・仲介手数料

仲介手数料は物件の入居者を募集し、契約を仲介してくれる不動産会社に支払う費用です。一般的に仲介手数料は、成約時に家賃の1ヶ月分が相場とされています。不動産会社との良好な関係を築くことで、早期の入居者確保が可能になりますが、頻繁な入退去が発生すると仲介手数料がかさむため、安定した入居率を維持することが経営上重要です。

・諸経費

マンション経営をすると、様々な細かい経費が発生します。具体的には、用具費用、広告費、事務用品費用、法務手続き費用、電気や水道の基本料金などです。これらの経費は一つ一つは小さいものの、合計すると経営において無視できない金額となることがあります。諸経費を適切に管理することは、収益性を維持するために不可欠です。また、予期しない経費が発生することもあるため、余裕を持った予算管理が重要です。

4.マンション経営のメリット

マンション経営には多くのメリットがあります。

主なメリットは以下の3点です。

・大きな資産になる

・節税効果が期待できる

4-1.安定した収入を得ることができる

マンション経営における最大のメリットは、安定した収入を得られる点です。

マンション経営において家賃収入は短期間で大幅に減少するリスクが低いという特徴があります。不動産の値動きは株式やFXのような金融商品に比べて非常に緩やかです。災害による建物の大きな損壊や周辺環境の劇的な変化といった極端なことがない限り、一晩で資産価値が無価値になるといったリスクは少なく、比較的長期的な視点で安定した収益を見込むことができます。また、入居や退居が年度ごとに集中するため、年間を通じて収入が安定しやすいです。

このように、家賃収入は比較的安定しており、マンション経営者にとって年間の収益見通しが立てやすいというメリットがあります。

4-2.大きな資産になる

大きな資産を形成できる点もマンション経営におけるメリットの一つです。

不動産投資では、収益用マンションを購入する多くの場合、融資を受けて資金を調達します。この借入れ金は、毎月の家賃収入を活用して返済していくことになります。返済期間中はローン返済が経費として発生しますが、ローンを完済すればその不動産は完全に自分の資産となり、家賃収入のほとんどが手元に残るため、マンション経営は非常に高い収益性を持つ資産へと変わります。また、マンションを売却することで売却益を得ることも可能です。売却益は、将来的な資産形成の一環として考えられ、物件の市場価値が上がればその利益も増加します。

さらに、マンション経営の大きなメリットとして、土地の所有権が付随する点があります。たとえ建物の価値が築年数の経過とともに低下したとしても、土地の価値は残り続けます。土地は資産価値を維持しやすく、将来的にその土地を売却することや、用途変更によって新たな収益を生む方法も考えられます。

また、マンションを将来子どもに相続することも可能です。不動産は現金とは異なり、物理的な資産として次世代に引き継ぐことができるため、家族の財産形成にも寄与します。

4-3.節税効果が期待できる

節税効果が期待できることも、マンション経営の大きなメリットの一つといえます。

まず、更地に賃貸マンションを建てることで、固定資産税や都市計画税の負担が軽減されます。更地の場合、土地の評価額が高くなり税額も高くなる傾向がありますが、賃貸マンションを建てることで土地の評価額が下がり、結果として税金が安くなります。

また、所得税の節税も可能です。マンションの減価償却費を計上することで、帳簿上の赤字を作り出し、給与所得など他の所得と損益通算することが可能です。これにより、所得税の還付を受けることができるケースもあります。

相続税の面でもマンション経営は有利です。現金や株券は額面通りに評価されるのに対し、不動産は路線価や固定資産税評価額で評価されるため、相続税が現金相続に比べて低く抑えられます。

5.マンション経営のデメリット

マンション経営にはメリットだけではなく、デメリットも存在します。

双方をきちんと理解し、マンション経営を適切に行えるようにしましょう。

マンション経営の主なデメリットは下記の3つです。

・空室・家賃滞納リスクがある

・災害リスクがある

5-1.初期費用が高い

マンション経営のデメリットの一つに、初期費用の高さがあります。

マンションを建築する際には多くの資金が必要となり、これが大きな負担となることがあります。既存のマンションを購入する際にも、多くの資金が必要になります。

これに加えて、購入後の運営資金や維持管理費も考慮する必要があるため、十分な資金計画が求められます。

初期費用が高額であるため、多くの場合、銀行からの融資を利用しますが、借入れの審査に通るためには、安定した収益計画や自己資金が求められます。また、融資を受ける際には金利や返済期間など、条件についてもよく考える必要があります。複数の会社に相談し、プランや見積もりを比較することで、適正価格を把握し、他社との価格交渉も行いやすくなります。

さらに、マンション経営を成功させるためには、きちんとした収支シミュレーションを行い、無理のない運用計画を立てることが不可欠です。

5-2.空室・家賃滞納リスクがある

まず空室リスクについてですが、マンション経営における主要な収入源は入居者からの家賃です。入居者がいない空室が発生すると、その分の家賃収入が減少し、経営に大きな影響を及ぼします。

空室リスクを抑えるためには、人口流出が少なく賃貸需要の高いエリアに物件を選ぶことが重要です。また、ハウスメーカーや建設会社にそのエリアの空室率の予測を依頼し、収支が黒字になる物件を選定することも効果的です。

次に、家賃滞納リスクについてです。空室であれば新たな入居者を決定することで家賃収入を得ることができますが、家賃滞納は一度問題が発生すると、滞納が解消されるまで家賃を得ることができません。さらに、借地借家法により入居者は保護されているため、強制的に退去させることも困難です。このため、家賃滞納リスクは空室リスク以上に厄介な問題となります。

家賃滞納リスクの対策としては、「家賃保証会社への加入」を入居条件にすることが推奨されます。万が一、入居者が滞納をした場合でも、保証会社が代わりに家賃をオーナーに支払ってくれるため、収入の安定が図れます。

5-3.災害リスクがある

日本は地震や台風、豪雨などの自然災害が多発する地域であり、マンション経営においてはこれらのリスクを考慮する必要があります。

まず、地震リスクについてですが、日本は世界有数の地震大国です。特に都市部では、地震による被害が大きくなる傾向があります。マンションが被災した場合、修理費用や賠償金が発生するだけでなく、入居者が退去することで家賃収入が減少するリスクもあります。このため、建物の耐震性や構造を確認し、適切な保険に加入することが求められます。地震保険は任意ですが、火災保険と合わせて加入することでリスクを軽減できます。

次に、台風や豪雨による風水害のリスクも重要です。特に大雨による浸水や強風による被害は、マンションの構造や外観に影響を与えることがあります。これらの災害に対しても、適切な保険に加入し、建物の周辺環境を整備することが求められます。また、ハザードマップを確認して、浸水や土砂災害のリスクを把握することも重要です。

6.マンション経営を始めるには年収700万円以上が必要?

マンション経営を始めるには本当に年収700万円以上が必須なのでしょうか。改めて、この定説がある背景と実際のところについて解説します。

6-1.なぜ「年収700万円」なのか

「マンション経営を始めるには年収700万円以上でなければならない」というのは、金融機関の審査基準が関係しています。マンション経営をするには収益物件を購入する必要があるわけですが、少なくとも数千万円クラスの借金をするにあたって、年収は700万円以上でないと返済能力があると見なされないというのが、「年収700万円説」の根拠です。

しかし、これはあくまでも定説にすぎません。金融機関は審査の基準や理由を明らかにはしていないため、年収700万円を合否ラインに設定しているかどうかはわかりません。もちろん銀行によってもさまざまでしょうし、銀行以外の金融機関であれば年収の基準も異なるでしょう。それに加えて、金融機関は年収だけで融資の可否を判断しているわけではないので、年収700万円というのは1つの目安と考えるようにしてください。

6-2.年収700万円の人の返済能力

それでは、年収700万円の人にはどの程度の返済能力があるのでしょうか。ここでは税金を差し引いた手取り収入を算出して、そこから返済能力を推測してみましょう。

こちらは、所得税の税率一覧です。年収700万円の人は上から4番目の「6,950,000円から8,999,000円まで」に分類されるので、税率は23%です。

| 課税される所得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000円から1,949,000円まで | 5% | 0円 |

| 1,950,000円から3,299,000円まで | 10% | 97,500円 |

| 3,300,000円から6,949,000円まで | 20% | 427,500円 |

| 6,950,000円から8,999,000円まで | 23% | 636,000円 |

| 9,000,000円から17,999,000円まで | 33% | 1,536,000円 |

| 18,000,000円から39,999,000円まで | 40% | 2,796,000円 |

| 40,000,000円以上 | 45% | 4,796,000円 |

控除額を加味すると、手取りの年収は600万円前後です。これを12ヵ月で割ると毎月50万円の手取り収入があることになります。

仮に毎月のローン返済が10万円だとしても、手元には40万円のキャッシュが残ります。これなら家族がある人であっても返済余力があると考えることができるので、審査に通りやすくなります。

6-3.給与所得者で年収700万円以上の人は15.7%

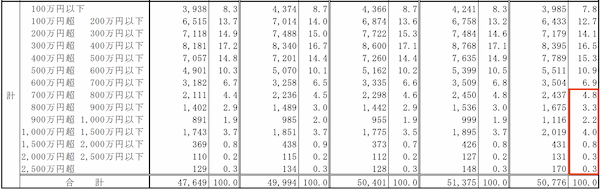

次に、年収700万円以上の人が世の中にどれだけいるのかも見てみましょう。データの引用元は、国税庁が2024年(令和5年)に発表した「民間給与実態統計調査」です。

赤い囲みを入れたところが、年収700万円以上のゾーンです。他の年収帯には2桁の比率になっているところがありますが、年収700万円を超えるとすべてが1桁で、ごく少数であること分かります。年収700万円以上の人を合計しても15.7%なので、5人に1人もいない計算になります。

ただしこれは給与所得者のみが対象なので、自営業者や企業経営者などは含まれていません。国民全体を見ると年収700万円以上の人が4人に1人程度いることが厚生労働省による「国民生活基礎調査」の2022年版で明らかになっているため、これらのデータが参考になると思います。

6-4.平均年収が700万円を超えるのは勤続30年以上から

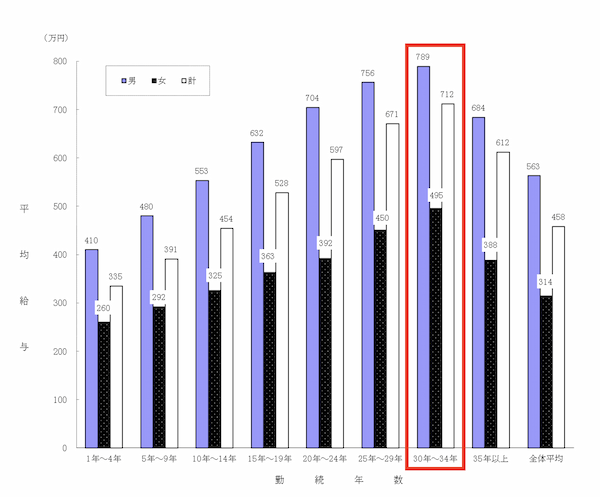

平均年収をさらに細かく、年代別にも見てみましょう。年齢が高くなるにつれて年収も高くなっていくのが一般的です。それを踏まえて、先ほど用いた国税庁のデータを見てみましょう。

国税庁のデータには年代別と勤続年数別の平均年収が掲載されていますが、年齢よりも勤続年数のほうが実態に近いデータと考えられるので、ここでは勤続年数別のデータを引用しました。以下が、そのデータです。

こちらも給与所得者のみのデータですが、該当する部分に赤い囲みを入れました。勤続30年から34年のゾーンが辛うじて年収700万円を超えていますが、それをピークにさらに勤続年数が長い人は年収が700万円を下回っています。

これについても2024年の厚生労働省の「国民生活基礎調査」を見てみると、50代の平均年収700万円を超えています。これらのデータを踏まえると、若い世代のうちに新卒などで入社した人が50代を迎える頃に年収700万円到達が現実味を帯びてくるという構図が見えてきます。

6-5.年収700万円になるのを待っているとマンション経営を始められない?

ここまでのデータを見る限り、マンション経営を始める「資格」がある人は少数であるということになってしまいます。しかし、この少数派に入らないとマンション経営は難しいのかというと、そうではありません。

次章以降では年収700万円未満の方がマンション経営を始める方法、年収以外の部分で審査に通りやすくする攻略法について解説していきます。

7.金融機関によって年収の基準は異なる

一口に「金融機関」といっても、その種類はさまざまです。私たちが金融機関と聞いて真っ先に思い浮かべるのは銀行ですが、それ以外にも信用金庫や信用組合、政府系金融機関、ノンバンクなどがあります。これらはいずれもマンション経営に利用できるローンを提供しているので、資金調達の選択肢になります。

しかし、金融機関によって審査の基準が異なるため、必然的に年収の基準も異なります。

大手メガバンクがもっとも厳しい審査基準を設けているのは、何となくイメージしやすいかと思います。それ以外については投資家の間で認識されている一般的なイメージでの序列なので、必ずこの順番になるとは限りません。

このうち、年収700万円の人がローンを利用できる金融機関として現実味があるのは、地方銀行以降です。地域に密着した金融機関や政府系の金融機関、それに加えてノンバンクが現実的な選択肢といったところでしょうか。

それでは、これらの金融機関について個別にワンポイントコメントをつけていきたいと思います。

7-1.大手メガバンク

大手メガバンクは原則として大手企業向けに融資をしているので、個人のマンション経営でローンを利用するのは難しいと考えるべきでしょう。年収700万円未満はもちろんのこと、年収700万円以上の人であっても難しい傾向です。

7-2.地方銀行

日本全国には、それぞれの地域に密着した地方銀行があります。営業エリアがその地域だけなので、その地域で事業を営む人にとっては重要な金融機関です。日本全国には60を超える地方銀行があり、それぞれは全く別の会社です。

そのため「地方銀行」という1つのカテゴリーで融資の審査を語るわけにはいきませんが、年収についてはおおむね700万円前後もしくはそれ以下でも現実味があります。

7-3.信用金庫、信用組合

地方銀行と同様に、それぞれの地域に密着した金融サービスを提供しているのが信用金庫や信用組合です。根拠となる法律や対象の顧客などに違いはあるものの、どちらも地域密着型の金融機関なので、日ごろからの取引がしっかりとある人であれば年収700万円未満であっても審査に通りやすいでしょう。

7-4.日本政策金融公庫・商工中金

日本政策金融公庫、商工中金はともに政府系の金融機関です。厳密には商工中金は国と民間の共同出資による金融機関ですが、「政府系」であることでは両者とも同じです。日本政策金融公庫、商工中金ともに全国のどこからであっても申し込みが可能で、民間の金融機関とは異なる視点で融資を行っているので、上記までの選択肢で融資を受けることが難しい場合には検討の余地があります。

ただし、この両金融機関に共通する特徴として、「不動産投資」ではなく「不動産賃貸業」でなければ融資を受けることは困難という点が挙げられます。この「不動産投資」と「不動産賃貸業」の違いは、前者は物件の値上がりによる売却益も収入源として想定しているのに対して、後者はあくまでも長期的に物件を所有して賃貸業を営むことを前提にしている点にあります。

日本政策金融公庫は長期的な保有を前提にするのであればしっかりとした利回りが得られることが必要であると考える傾向が強く、長期間にわたる収益性を確立することが条件になります。

もう一方の商工中金については法定耐用年数に対して厳格な審査をしているため、築年数が浅い物件のほうが有利になる傾向があります。つまり、新築や築浅の物件であれば日本政策金融公庫よりも商工中金のほうが現実味はあるかもしれません。

7-5.ノンバンク

最後に紹介するのは、ノンバンクです。名称のとおり銀行ではないものの、融資を行っている民間企業です。銀行との最大の違いは自社で預金を集めることはせず、融資のみを行っていることです。

以下は主なノンバンクです。

| 信販会社 | クレジット会社 | 消費者金融 |

| リース会社 | 事業金融専門会社 | 不動産金融専門会社 |

金利や手数料などは銀行などと比べると高いのが一般的ですが、その分審査は緩いとされています。年収700万円未満の人であっても、ここで紹介した金融機関のなかではもっとも審査に通りやすいと考えられます。

8.年収以外にも審査でココを見ている

マンション経営向けのローンでは、年収以外にもさまざまな項目が審査されます。金融機関は返済能力をどんな項目で判断しているのでしょうか。

8-1.年収以外にも重要な審査項目がある

ローンの返済を最後までちゃんとしてくれるかどうかの判断は、実はとても難しいものです。未来のことはわかりませんし、その人のことを審査だけですべて理解できるわけではありません。そのため、金融機関では客観的な項目を使って審査をします。

年収はその中でもかなり重要な項目ですが、それ以外にも職業や家族構成、他社からの借入れ状況や資産状況などを入念に審査しています。それぞれの項目について、次項から概要を解説していきましょう。

8-2.雇用形態・勤務先

年収がいくらなのかというのと同時に、その収入がどこから出ているのかも重要です。なぜなら、その出所が安定しないことにはその収入が今後も続くかどうかが判断できないからです。

公務員や大企業といったように勤務先に安定感がある場合は属性が高いとされ、雇用形態についても非正規雇用よりも正社員が有利です。逆に自営業者や個人事業者については事業の安定性を評価しにくいことから、審査に通りにくいとされています。

8-3.家族構成

家族構成がローンの審査対象になることに意外さを感じる方もいるかもしれません。家族構成からはその人の生活環境をうかがい知ることができるため、審査の対象となります。

8-4.他社からの借入れ状況

他社の借入れは、返済能力に直結します。すでに多くの借入れがある人はマンション購入のためにローンを組むとさらに返済が苦しくなることが予想され、最悪の場合は返済不能に陥ってしまいます。

注意したいのは、だからといってローンの申し込み時に他社の借入れがないと嘘をついたり、少なく申告したりしてはならないことです。嘘の申告をしても調査ですぐにわかってしまいますし、嘘が発覚すればまず審査には通りません。

8-5.資産状況

今回購入するマンション以外に、不動産や預貯金などがどれくらいあるのかといった資産状況も返済能力に直結するので、審査対象になります。もちろん資産が多いほど審査には有利になります。

8-6.自己資金

マンション購入代金の一部を自己資金で負担するのが一般的ですが、それが多いほど審査には通りやすくなります。自己資金が多いと融資額が小さくなるので有利になるのはもちろんのこと、金融機関は自己資金の多寡によって利用者の「本気度」をはかっている側面もあるようです。

8-7.属性を高くして審査に通りやすくする攻略法4選

年収700万円以上ないとマンション経営を始められない?その真偽と攻略法5選

前章で紹介した各種の属性はいずれも高いほど審査には通りやすくなります。そこで、属性を高くして審査に通りやすくする攻略法について4つの項目で解説します。

8-8.可能であれば一時的に年収を増やす

年収700万円をすでにクリアしている人であっても、そうでなくても年収は高いに越したことはありません。残業代や休日出勤などを意識的に多くして年収を増やせる余地があるのであれば、少なくともローン申し込みをするまでは意図的に年収を増やすのも有効な攻略法です。

8-9.クレジットカード、消費者金融の利用可能額を減らす

クレジットカードや消費者金融のカードを多く保有している方は、それが審査の足を引っ張る可能性があるので要注意です。使っていなくてもカードを持っていることは「いつでも借金ができる枠」を持っていることになるため、それが大きいと審査に影響することがあります。

使っていないクレジットカードや消費者金融のカードがある場合は、それらを解約するのが有効です。

8-10.会社を辞める前に審査を

勤務先や勤続年数も属性の一部なので、長く勤めてきた会社の退職を検討している場合はローン審査に通ってからでも遅くはありません。辞めてからだと勤続年数の観点から属性が低くなってしまう可能性があり、審査に不利になります。

8-11.自己資金を多く用意する

先ほど述べたように自己資金は多ければ多いほど属性が高くなるので、不動産投資を始める頭金分として貯金しておくことも効果があります。

9.まとめ

マンション経営における年収とローン審査の関係について解説してきました。必ずしも年収700万円が必須の当確ラインになっているわけではなく、あくまでも審査項目の1つであることがおわかりいただけたと思います。

また、年収を含む属性は工夫や努力によって高くすることができるので、審査に不安がある方は記事中で解説した4つの攻略法を参考に、万全の態勢で臨んでください。

>>【無料eBook】「借金は悪である」という既成概念が変わる本

【オススメ記事】

・副業で考える人生設計|マンション経営も視野に入れた副業の可能性

・首都圏でのマンション経営|覚えておくべき「相場感」を紹介

・始める前に読んでおきたい 初心者向け長期資産運用のコツがわかる本5冊

・土地とマンションの資産価値は?「売却価値」と「収益価値」

・人生はリスクだらけ……でもサラリーマンが行う対策は1つでいい