20代30代の子育て世代にとって、教育費への不安は大きいのではないでしょうか。対策として学資保険に加入する人もいますが、必ずしも合理的な方法とは言い切れない部分もあります。その理由と、将来的な資金の不安を別の発想で解決する考え方をお伝えします。

目次

教育費は大切……でもやっぱり心配なのは老後資金

人生の3大支出は「教育資金」「住宅資金」「老後資金」といわれています。

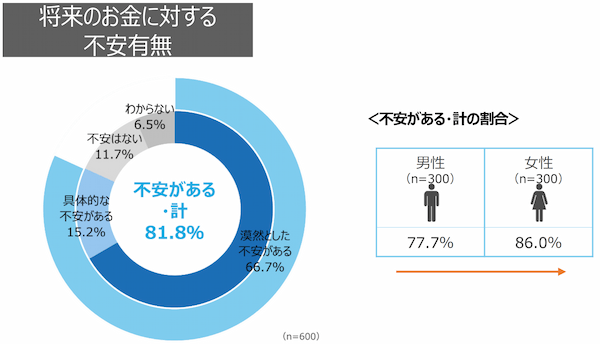

このうち、特に老後資金に対する不安は大きいでしょう。2023年に発表された日本FP協会のアンケートでは、「将来のお金に対する不安があるか」という質問を行いました。

その結果、”不安がある”と答えた人が81.8%で、その内訳は”漠然とした不安がある”が66.7%で”具体的な不安がある”が15.2%でした。

参照:日本EP協会

参照:日本EP協会

男女別に見ると、比較的女性の方が将来のお金に不安を抱える人が多い状況がわかります。

学資保険は一定額を確保できるもののお得感はない

子育て世代にとって、遠い将来の老後資金よりも切実に感じるのは教育資金の問題でしょう。確保する方法として、多くの人は学資保険を思い浮かべるのではないでしょうか。

一般的に4~5割の方が学資保険に入っていると言われています。

学資保険は貯蓄型の生命保険に分類されます。ある時期になると一定の給付金が出され、それまでに契約者が亡くなると、以降は保険料の支払いが免除される仕組みです。

給付額は返戻率と掛け金によって決まります。高金利の時代には返戻率の高い有利な商品が多くありましたが、マイナス金利の現状では、ほとんど見られません。

「お得」とはいえない学資保険に加入する人が多い理由は、子どもの学齢に合わせて一定の資金を確実に用意できる安心感にあるのでしょう。

掛け金が強制的に引き落とされるため、貯蓄が苦手な人にとっては効果があり手軽ともいえます。

マンション経営と学資保険の比較3項目

しかし、教育資金をなんとか捻出できたとしても、その後の老後資金を確保できなければ不安な状況は続きます。介護や生活費などで子どもに負担をかけることになるかもしれません。

学資保険は返戻率が低いため、ある程度の教育資金を確保するためには多くの掛け金を支払わなければなりません。

それよりも少ない元手で将来的に多くの資金を手に入れられる方法をとったほうが、老後資金と教育費の両方をカバーしやすくなります。

その方法のひとつがマンション経営です。家賃収入からローン返済や経費を引いた残りが収入になります。

ローン返済中は手元に残る額は少ないものの、ローン完済後には負担が一気に減ってプラスになるため、個人年金保険に近いイメージです。

以下で簡単にマンション経営と学資保険を比較してみましょう。

マンション経営は保険としての機能がある

マンション経営には保険の機能があります。団体信用生命保険に加入することで契約者が亡くなったときや高度障害を負ったときには以後のローン返済が免除されます。

ご家族にはローンのないマンションが残り、家賃収入を受け取り続けることも、売却して現金にすることも可能です。もちろん家賃収入や売却した現金を教育資金として使うことも可能です。

毎月の負担額の比較

学資保険の保険料は払込期間や積立額によって異なりますが、例えば210万円受け取りたいのであれば、毎月1万3,000円程度の支払いが必要です。

一方マンション経営の場合、月々の支払金額は1万5,586円となります。本来、不動産を購入した場合、会社員の方なら、ご自身のお給料からローンを支払います。

一方、投資用マンションを購入するケースでは、月々のローン返済額(9万9,086円)のうち、9万円を入居者からの家賃収入で賄うことが可能です。

ローンの返済が終われば、管理費や固定資産税などの経費を除いた家賃収入の多くを収入とすることが可能です。

ローンを支払っている最中には団信の保障が付き、万が一に備えつつ、支払い完了後は不動産という実物資産が手に入ります。

・物件価格:2,700万円

・金利:1.9%

・融資期間:30年

・家賃収入:90,000円

・毎月の返済額:99,086円

・管理費等:4,500円

・その他:2,000円

・差し引き:-15,586円

補償額もマンション経営が有利

補償額についても、マンション経営が有利です。

上記の例だと学資保険は最大でも契約金額の210万円ですが、マンション経営では団信により数千万円規模の価値がある不動産を家族に残せます。

マンション経営で複数の資金対策を両立可能

マンション経営は、最大の不安である老後資金をカバーできる有利な運用方法です。月額のコストも少ないため、並行して教育資金に備えることもできます。

学資保険だけで有利とはいえない運用をするよりも、最終的に多くの老後資金を確保できるでしょう。そのほうが将来的に子どもの負担が少なくなるかもしれません。

生涯に必要な資金を確保するためには目的によって運用方法を変えるよりも、より有利な運用商品を選ぶことも重要です。

【オススメ記事】

・副業で考える人生設計|マンション経営も視野に入れた副業の可能性

・首都圏でのマンション経営|覚えておくべき「相場感」を紹介

・始める前に読んでおきたい 初心者向け長期資産運用のコツがわかる本5冊

・土地とマンションの資産価値は?「売却価値」と「収益価値」

・人生はリスクだらけ……でもサラリーマンが行う対策は1つでいい